现在最好的重疾保险是哪个?

重疾新规后,哪家保险公司的产品性价比高,看我这篇就够了!看不懂,真心不建议你买。坦白讲,大多数人的重疾保单多多少少都存在问题,绝大多数人买的重疾险都不合适!尤其是新规以后,重疾险的变化还是蛮大的。

2021年1月31日,市场下架了所有的老版重疾险,带来了短暂的市场空白期。

与之对应的,是新定义的重疾险的陆续上线。

我所了解的情况是,目前绝大多数保司的新定义产品售卖情况都比较差,一方面是因为大家对新定义的认可度不高,另一方面是面对新版定义不会买。

所以这篇文章是帮助大家了解新版重疾险,买了不踩坑。

而作为普通消费者的我们,不免存在很多疑问,这篇文章会分三个板块来解决问题:

1、重疾险是什么

(1)重疾险是什么

(2)新版重疾险是什么?

(3)现状如何(为什么贵?)

2、重疾险该怎么买?

(1)有哪些主要责任?

(2)有哪些重要类型?

3、目前,有哪些比较推荐的重疾险?

(1)单次重疾险

(2)多次重疾险

(3)少儿重疾险

你可以选择自己感兴趣的板块跳读,希望这篇文章给大家带来帮助。

话不多说,文章开始:

(1)重疾险是什么?

所谓重疾险,保的是重大疾病,

比如常见癌症,比如心脑血管疾病。

每个人身边亲戚朋友里,总有二三遭此不幸。

一旦身患重疾,不仅治疗需要费用,而且可能几年无法工作,给家庭造成很大损失。

随着现代医疗的进步,得了大病,不等于判了死刑。

但,高昂的治疗费,30万-50万起。

癌症,如果用到先进的靶向治疗、质子重离子治疗,费用突破百万也有可能。

而且一病三五年,康复护理需要钱,还得还得病期间的房贷,怎么办?

这就不得不说起重疾险,

一旦得了某些疾病,达到理赔标准,

重疾险会把钱一次性给你,

比如老王,买了50万保额的重疾险,一旦不幸患上重疾,保险公司会把50万的保额直接打到老王账上。

这笔钱,不管你是用来治疗疾病,还是康复护理,或者用来还治疗期间的房贷、车贷,都可以。

在2007年,中保协会制定了初版的重疾定义标准,规定25种常见高发的重疾,一律采用统一定义,各家保司理赔一样。

而这25种重疾,实际占到了理赔的95%以上。

但随着医疗事业的发展,很多疾病标准早就落后了,已经不符合主流的治疗手段。

比如对冠心病的治疗,07版的重疾定义必须“开胸”才能赔,但现在医学进步了,“切开心包”就能治好,为什么要开胸?

明显不符合主流治疗手段。

于是,有了新版重疾定义。

(2)新版重疾险是什么?

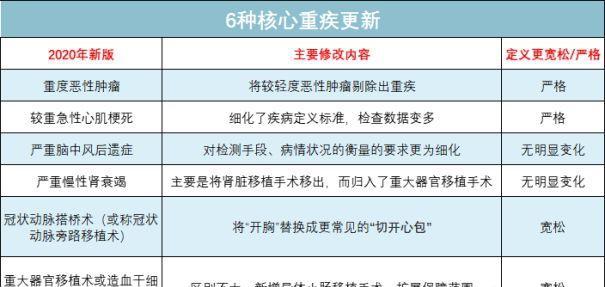

新定义的好处是,更明确了一些落后的疾病定义(如较重急性心肌梗死),增加或减少了一些责任,能显著减少理赔争议。

如果站在5-10年的长期角度来看,对消费者是个好事情。

所以,老版产品已经在2021年1月31日全部下架。

现在是重疾市场初期,新版产品选择比较有限,不是很多。

从产品来看,新定义产品的优势不甚明显。

(3)现状如何?(为什么卖的贵)

相比老版产品,新重疾险的价格确实贵了不少。

其中的原因影影绰绰,但相对比较明确的包括几点。

首先,轻度甲状腺癌虽然从重疾移到轻症,但其成本依然很高。

轻度的(Ⅰ期)甲状腺癌不是不赔了,而是按轻症赔,赔20-30%保额。

而绝大多数产品都含有轻症豁免,重疾险在赔完轻症后,保障还在,轻症发生率增加了。

如果遇到恶化,也就是说,不仅赔了轻度甲状腺癌,还要多赔一次重度甲状腺癌。

保险公司骂人的心都有了。

再一个是,再保险公司报价升高了。

市面上绝大多数重疾险,都是会交由再保险公司承担一部分风险的。

但这几年,再保险公司的发展,不太景气,趁着这波洗牌,重新调整一下规则。

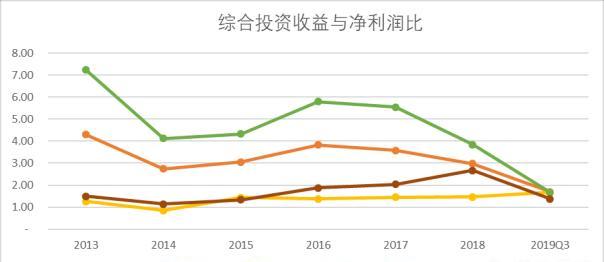

看两张图:

从2013年到2019年,再保险公司利润持续下降,再保险行业的投资收益不到2%。

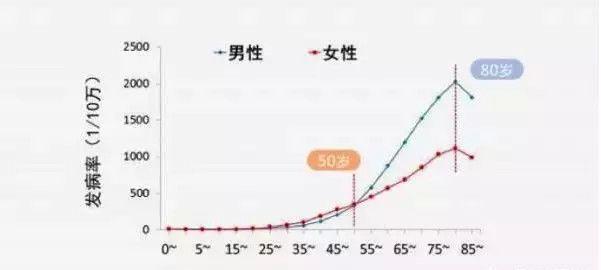

中青年龄段重疾总体发生率变高了,给再保险公司带来了更多风险,因此对重疾险的分保非常谨慎。

普遍提高了重疾险的报价,所以就贵了。

除此之外,就是行业的营销手段。

新规则出来还没多久,不可能一下就给你亮出底牌,

一方面风险不可控,另一方面谁斗地主直接扔炸弹啊。

想要更便宜的重疾险,只能慢慢等。

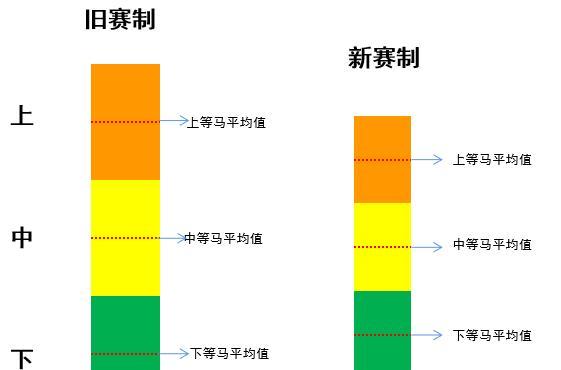

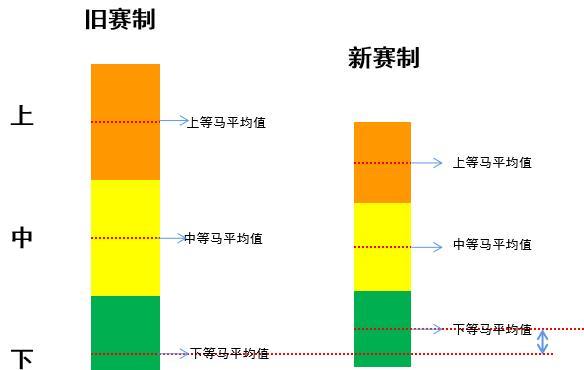

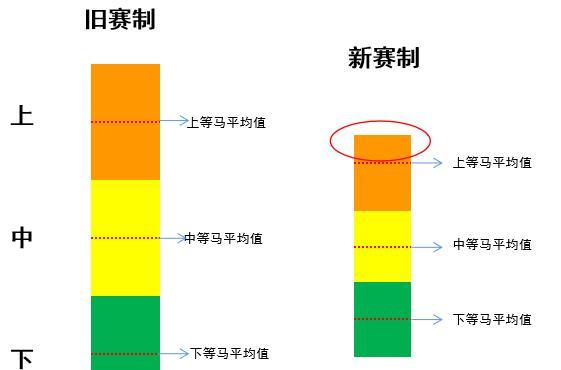

这是一张新旧定义产品的产品分布示意图。

“上等马”,指的是性价比相对较高的产品。

“下等马”,指的是相对不太推荐的产品。

从旧赛制到新赛制的转换中,拉低了“上等马”的平均值,而拉高了“下等马”的平均值。

某种程度上,好产品和一般产品的差距拉近了。

所以大家会看到朋友圈有人宣传:重疾险便宜了。

那是因为对于“下等马”来说,确实平均质量提升了。

而95%的人平时买的能接触到的产品其实就是“下等马”,或”中等马”,所以我才说,这次洗牌对大多数普通消费者不是坏事情。

洗牌之后,之前的糟糕产品也向均值回归了。

但同时,一些好产品也有点“看腻”了,显得没有那么优秀:

你说未来重疾险会不会继续降价?

答案是肯定的。

只是时间的问题。

但保费稳定是一个渐进过程,恐怕没人能等得起。

每过一年生日贵的保费,肯定比每年降价便宜的保费要多。

而且现在也不是没有好产品,像达尔文家族、超级玛丽系列这些网红产品都填了新丁。

一方面重疾可能会降价,另一方面又等不起。

所以比较建议的方案是:分批购买。

现在先买一定保额(比如30W),后续遇到便宜的产品适当增加。

重疾险用处很大,但也是最复杂的。

谁也不想每年花个几千上万,买的却是个坑货。

那么,怎么挑选重疾险呢?

(1)有哪些主要责任

新规重疾险的挑选原则和旧版区别并不大。

重疾险各种责任繁多,

于是乎,公子把主流的重疾险责任,按照重要程度从上至下排了个顺序,我们一一介绍:

1、 保额

1、 保额

保额是得了重疾后会赔的钱,

可以说,买重疾险就是买保额。

重疾险的保额,起码要能覆盖一次重疾带来的损失,

在这之中,就包括治疗费、康复费、误工费等等。

一般来说,建议保额配置到3-5年的家庭开支。

所以有个说法叫:重疾险的保额,「30万起步,50万凑合,100万小康」,

不无道理。

而且,最近几年有这么一个趋势,

很多产品,都会在特定年龄,多赔一部分保额,

比如,60岁前多赔50%,

这类责任会是不错的亮点,

这意味着买50万保额,在60岁前都有着75万的保障,在家庭责任最重的时期,拥有更高的保额,非常实用,

如果在保费上也很友好,“加量不加价”。

那么,这个责任就是毫无疑问的加分项,可以考虑。

2、保障期限

保障期限通常建议保终身,

投资理财能力较强或是家庭预算有限的可以选择保定期,

但是不建议低于70岁。

原因有二:

1) 如果保障期更短,就可能没有覆盖主要的重疾发病时间。

55-70岁正是重疾发病率大幅提升的时间,建议此时需要重疾险保障。

2)70岁,意味着家庭责任的终结。

说句不好听的,在此以后,生病对家庭的影响较小,

可以把70岁当作界限,最低保到70岁。

当然如果在预算充足的情况下,更建议保到终身。

而且现在还有一个趋势,很多保定期产品捆绑了身故责任,保费并不便宜,不能达到减轻预算的目的。

保终身可能是目前最优选择。

3、保费

保费即每年要交得钱,

同等责任,当让越便宜

从第一波新产品测评来看,比老版重疾险贵了20%以上。

以只赔一次重疾的保费为例,

如康惠保旗舰版2.0,30岁男,50万保额,保终身。不附加任何责任,30年交,保费是5489元。

但基于目前样本不多,保费参差不齐,建议先尽可能挑便宜的买。

现阶段,只能等保费先稳定下来。

4、轻症/中症

所谓轻症/中症,保的病,大多都是重疾的前兆,但是本身也是很严重的病。

所以,轻症/中症责任建议一定要加上。

银保监会定义的28种成人高发疾病,其中26种都有轻症/中症来对应。

公子把健X保普惠多倍版里的轻症/中症挑出来几样,可以感受一下:

单侧肝切除、单眼失明、单耳失聪、深度昏迷48h、恶性肿瘤-轻度

发现了没,这些病其实都很严重,

并且一旦得了这些常见轻症,再得重疾几率就是正常人的7到8倍。

再加上,轻症的发病率高,治疗费用加上后期康复,通常也需要十万左右一笔不小的经济开支。

从保费上看,附加轻症只需要多掏25%左右的钱,增加的保费不高,却很实用。

正是因为这一点,目前的重疾险,基本都将轻症/中症绑定在责任之中。

友情提醒一下,下面这些高发的轻症一定要有:

前3种疾病为中报协会规定的,必须有,后9种为经验数据高发疾病,尽可能有。

目前中保协会制定了恶性肿瘤-轻度、轻度脑中风后遗症、较轻急性心肌梗死3种轻症必须赔,但是像原位癌、慢性肾功能衰竭等都是高发疾病,最好有。

介绍完前4点必要的,后面是几个可选项,预算充足就保上:

5、癌症多次赔/重疾多次赔

很多人会有多次患病的担忧,现实中也确实有类似的情况出现。

于是便有了多次赔付这种形态。

目前多次赔付主要有两类:

一类是癌症多次赔。

得了癌症,理赔了,几年后癌症复发、持续或新发,还能再赔。

考虑到癌症作为最高发的一类重疾,有癌症多次赔就会很实用。

但就现阶段而言,新重疾的癌症多次赔价格不便宜,某些产品能贵30%以上。

通过粗略的计算,癌症二次赔的总体发生率提高8%-10%。

粗略计算可以参考这篇:

重磅!2020年爆款重疾险首次测评,再上多款五星级产品

所以,在癌症二次责任不贵的情形下(最好不超过保费的20%),可以选上。

预算充足的,就加上。

另一类是重疾多次赔,

得了一次重疾理赔以后,再得其他的重疾还能赔。

比如老王得了癌症,理赔了,过了几年后,再得了脑中风,还能赔。

人的一生,确实有多次得重疾的概率,但是每次重疾都是重病,每次都生存下来实为大幸,二次三次概率并不太高(一般买到两次三次也差不多了,再高无意义)。

所以,在重疾多次赔的理赔概率难以知晓的情况下,癌症多次赔相比更为实用,

一是患癌后再复发的情况更为普遍,占到了实际理赔的大头。

二是相对重疾多次赔,癌症多次赔通常更便宜。

6、身故责任

身故责任就是死亡责任,如果没得病,那么会赔得一笔钱。

身故责任分为三种:身故赔现金价值、身故赔保费、身故赔保额。

一般来说身故赔现金价值就够了。

身故赔保额的重疾险相当于加了半份寿险,

人固有一死,带身故责任保终身的话,一定能用上。

但同样的,保费至少要高出30%以上,即使高出50%也很常见,像康X保旗舰版2.0就是这种情况。

这样一来,不如重疾险和寿险分开来买更划算。

疾病的部分交给重疾险,死亡的部分交给定期寿险。

以定海柱2号为例,30岁男性,100万保额,30年交保到60岁,保费是1068元。

如果不是非要带寿险责任不可的话,还是建议分开来买。

7、投保人豁免

投保人,就是买保险交钱那个人。

比如,老子给儿子买,投保人是老子;

丈夫给妻子买,投保人是丈夫。

有了投保人豁免,这个交钱的人在中途出事了,比如得了轻症、中症、重疾、身故,后续的保费免了,而保障依然有效。

但是呢,投保人豁免是要加钱的,而且投保人还要符合健康告知,

其实就相当于给投保人买了小保险,如果投保人得病了,这个小保险能替这人交钱。但是自己给自己买,完全牵扯不到这件事情,

因为现在的产品都是自带被保人豁免的,万一得病后续的保费就不用交了。

投保人豁免对夫妻双方收入差距比较大的家庭意义比较大,其他的家庭,可加可不加。

接下来是8-10点,到了这个位置下面的都是一些无关痛痒的责任,重要性都不高,千万别被忽悠了:

8、重疾数量

中保协为了防止保险公司该赔的不赔,旧定义一刀给切了25种,

在原来25种的基础上,新规又加了3种,规定这28种重疾,必须赔,而这实际也占到了重疾险理赔的95%以上。

而且各大保险公司为了跟同行竞争,赔付的病种越来越多,这两年已经到了百八十种,都没啥实际意义。

9、等待期

有一定影响,但是影响不大。

原因有二:

1) 只有第一年存在等待期,跟漫长的保障期间比是小巫见大巫;

2) 等待期内因意外而符合理赔标准的出险,保险公司也赔。

10、犹豫期

犹豫期内退保可以损失,理论上这时间越长越好。

但是如果是一个思考成熟的决策,为什么需要退保呢?

所以犹豫期,不重要。

在解释清楚上面十点以后,公子给你们打包票:

只要按照上述的标准,筛选出一款便宜又实用的重疾险并不难。

(2)重疾险有哪些主要类型

市面上的重疾险形态各异,有的保障多,就有的保障少。

根据形态,我把重疾险分成了5个版本。

依次往下,保障越来越全的同时,相应保费也越来越贵。

基础1.0版:

1.0版的产品形态最简单,只保重疾,也叫裸重疾险。

得了重疾,赔,

得了轻症/中症,不赔。

像康惠保旗舰版2.0就是裸重疾险。

它的保费是最便宜的。

标准2.0版:

2.0版本是目前的主流形态产品,重疾+轻症+中症

得了重疾赔,得了轻症/中症也赔。

目前大部分优秀的老版重疾险,都是2.0版,比如达尔文5号荣耀版、超级玛丽4号、康乐一生2021都是。

2.0版是目前最适合大部分家庭投保的版本,

保障全面,目前的保费也还可以接受。

30岁男,30年,50万保额,保终身,达尔文5号荣耀版的保费是5740块。

升级3.0版:

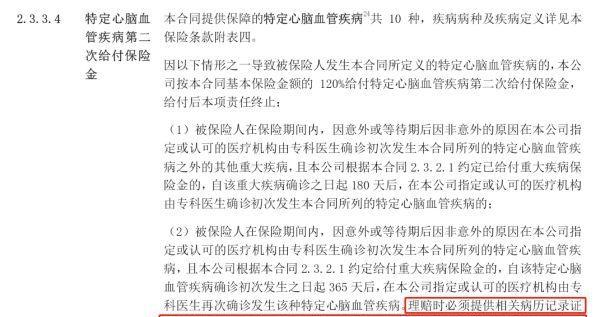

在2.0版产品的基础上,3.0版附加特定疾病多次赔。

主要有两类,癌症多次赔和特定心脑血管多次赔。在重疾实际理赔中,不仅占比最高,同时也是最高发的两类疾病。

初次重疾不管是否为“特定疾病”,第二次得“特定疾病”,就能再赔。

很多好的产品,第二次赔付比例高达120%,

买50万保额,可赔60万。

比如某重疾险:

考虑到癌症的复发、持续或转移,癌症多次赔实用性很高,在预算允许的情况下,建议将癌症多次赔作为必选项附加。

至于特定心脑血管多次赔,

更适合高发男性以及有相关遗传病史的群体,看个人情况附加吧,不强制要求。

豪华4.0版:

在3.0版的基础上,4.0版附加了重疾多次赔。

一次重疾理赔后,再得其他的重疾,还能赔。

比如老王先得了癌症,理赔了,过了几年后,又得了脑中风,还能赔。

但是呢,

加上重疾多次赔(包括重疾多次赔付产品),通常要贵10%-30%的价格。

对多数普通家庭来说,通常不建议附加。

而且,考虑到癌症的高发性,二选一的话,癌症多次赔相对会实用很多。

顶配5.0版:

5.0版就是在4.0的基础上,产品加上身故保障。

如果没得重疾就死了,也能赔,

但得了重疾赔完后,身故是不赔的。

相当于半份寿险。

但产品加上身故,保费也相对较贵。

以超级玛丽4号为例,

30岁男,30万保额,保到80岁,30年缴费,

不含身故是4407元,含身故是5928元。

身故责任的保费是1520元。

通常不建议附加身故,同样条件下,单买一份寿险能便宜千把块。

如果不是特别有钱,并不推荐5.0版本的产品。

总结下:

1、对多数家庭来说,2.0版是足够用了

2、从实用性出发,特定重疾多次赔(3.0)>(不同)重疾多次赔(4.0)

3、尽量挑选不捆绑身故责任的(5.0)

如果我们有一定预算,再考虑多次赔付的重疾险。

当然如果不差钱的话,预算充足,想要保障更全,

上述原则请无视掉,有钱人的世界不是我这种纯粹理性派能懂的。

接下来,公子会根据挑选规则,筛选出目前性价比最优的几款重疾险:

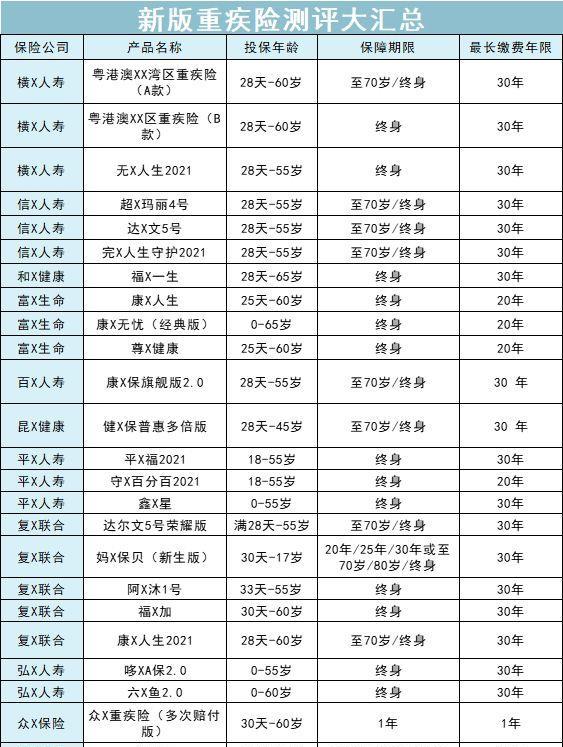

搜索全网,测评了进百款新版重疾险,整理了下面这一张表格:

严筛严选,下面推荐其中七款产品,单次重疾险五款、多次重疾险和少儿重疾险各一款。

(1)单次重疾险

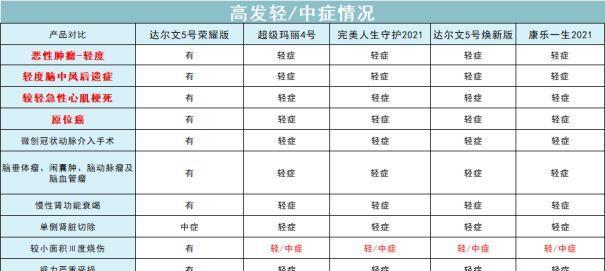

其中几款成人重疾险的高发轻/中症情况如下:

新规虽然剔除了原位癌保障,但这五款产品重新将原位癌重新作为一种新轻症保障,没有什么坑。

1. 必选责任(赠送癌症药品津贴)

三项最基本责任依然是:重疾赔1次,100%保额;中症赔2次,每次60%保额;轻症赔3次,每次30%保额。

其中轻症里包括原位癌保障。

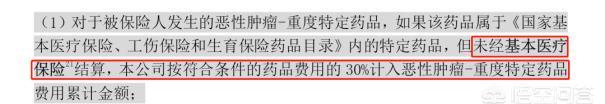

除了赔付基本保额外,还赠送了一项比较独特的保障。

叫癌症特定药品津贴。

癌症药品经过医保结算后,只要自费达到10万,在投保前15年内,就可以拿到额外赔的50%保额。

但拿到这笔钱还是有难度的,

一是把时间卡死了,只能是投保前15年。

二是把花费卡死了,必须自费达到10万。

而且,如果在医保目录内的药品,但没有通过医保结算的,这种情况就只能按医疗费的30%计入自费,自费达到了10万,才赔50%的保额。

2. 可选责任

2. 可选责任

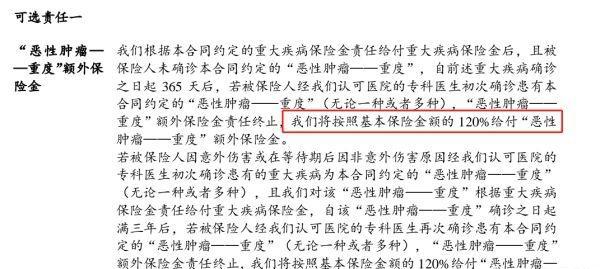

可选责任里有额外赔付、癌症津贴、心脑血管二次赔和身故保障。

这款产品,可选50岁或60岁前额外赔保障。

重疾额外赔60%保额、轻症额外赔15%保额、中症额外赔30%保额

如果加上60岁前额外赔责任,

30岁时买30万保额,保终身,按30年交费,

男是4125块,女是3756块。

即使加上也不贵,比信泰的达X文5号焕新版和超X玛丽4号还是要便宜个几十到几百块钱。

重点要关注的是它的癌症津贴,

第一年得了癌症,赔付了,第二年继续治疗,再给40%保额,第三年还在治疗,再给40%保额,一共可以领3年。

这种情况,累计可以拿到120%保额。

对癌症病人来说,可能会持续个3-5年治疗。

所以这种领取方式,拿到钱的概率更大,更实用。

缺点就是费率太贵了,

加上癌症津贴责任,30岁,50万保额,保终身,按30年交费,

男性是7795块,提高了36%;

女性则更夸张,每年7750块,贵了50%。

一定要根据个人预算来决定,预算不够,不建议附加。

第二个是心脑血管多次赔,保障10种特定心脑血管疾病,包括脑中风后遗症、急性心肌梗死、冠状动脉搭桥术3种最高发心脑血管疾病。

保费也便宜,50万保额,贵了不到9%。

但这里也有个小缺点,

第二次赔付不能是疾病持续,必须是复发。

意思是,第一次疾病确诊后,理赔了,经过治疗,病情必须有了一定的好转,后病情又加重了,才会再赔第二次。

这要求有点夸张,不是特别建议附加。

整体来说,达尔文5号荣耀版最大的优点就是价格便宜,

比同类优秀的产品会便宜个几百块钱。

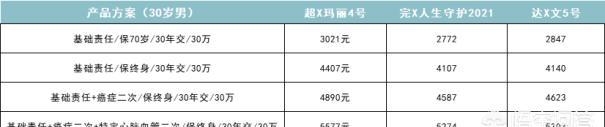

信泰先后出了完美人生守护2021、超级玛丽4号和达尔文5号焕新版,三款产品是一个模板复制的,除了创新责任上的差异,其它都一模一样。

它仨最大的卖点,就是责任。

下面我会以超级玛丽4号拿来重点说。

(1)额外赔付比例很高

重疾赔1次,赔100%基本保额。

重点是它的额外赔付,60岁前确诊,多赔80%保额,你买50万,一次能拿到90万。

经过市场不断更新,额外赔付成为了一项优势,毕竟买保险就是买保额。

这项责任还是不错的。

超级玛丽4号最高保额只能买45万,但加上额外赔付,也够了。

而且它的轻症/中症也有额外赔,

虽然新定义规定了,轻症最多赔30%,但它没说不能额外赔。

轻症赔4次,60岁前确诊能赔40%保额;

中症赔2次,赔付60%,60岁前确诊赔75%保额。

(2)创新癌症关爱金

除三项基础责任外,超级玛丽4号的创新责任是癌症关爱金(必选)。

所谓癌症关爱金,

首次确诊癌症一年后,如果还在治疗,额外给15%保额,最多给2次。

比如说张三60岁前,确诊肝癌了,

保险公司先赔了180%保额,第二年张三继续治疗,再给15%保额,又过了1年还在治疗,再给他15%保额。

张三买了30万保额,到手63万。

考虑到现在癌症带病生存时间越来越长,持续治疗非常重要,这笔钱拿到的概率还是很高的,可以考虑加上。

(3)可附加癌症二次和心脑疾病二次

首先是癌症二次赔,

初次重疾非癌症,再得重疾为癌症,两次重疾之间间隔180天,赔150%保额;初次得重疾是癌症,再得癌症,中间间隔3年,赔150%保额;

其次是心脑血管二次赔,

首次确诊心脑疾病间隔1年、首次确诊非心脑疾病间隔180天后,再赔150%保额。

最后说一下大家最关心的价格,

在不附加的情况下,保终身,30年交,30万保额,

30岁,男4407元,女4248元。

价格比完X人生守护2021贵几百块钱,主要是癌症关爱金成本较高,实用度更高,

可以参考下信泰这三款产品的的价格方案:

整体上是超级玛丽4号偏贵一点,原因就在它的癌症关爱金,获赔概率更高,也更实用。

达尔文5号焕新版和超级玛丽设计基本一样,重疾+轻症+中症为必选项,可选身故保障、癌症和心脑血管疾病二次赔付。

区别是,达尔文5号没有癌症关爱金,而多了项“癌症晚期保险金”。

责任也很有特色(信泰不愧是整活小能手)

首次确诊癌症晚期,额外赔30%保额。

很多癌症,一发现可能就是晚期,额外赔有种人性关怀的味道在里边。

举几个例子,

根据浙江省的一组数据,在前列腺癌确诊患者3.6万人中,中晚期就占了1.26万,前列腺癌是一种非常隐蔽的癌症,被形容为“沉默的杀手”,早期难以发现;

还有被称为“癌中之王”的胰腺癌,在医院治疗的患者里,80%一确诊就是中晚期,而早期可能没有任何临床症状,非常难以治愈。

癌症晚期保险金不需要自己选,产品自带的。

多一项责任,价格也不贵,

同条件下,30岁男30万保额,达尔文5号是4140元,癌症晚期津贴也很实用。

同样的,完美人生守护2021只是把癌症关爱金/晚期癌症保险金,换成了少儿/高龄特定疾病额外赔。

18岁前得了少儿特疾,赔180%保额;

60岁后得了高龄特疾,也赔180%保额;

都是该年龄段最高发的一些疾病,比如孩子高发的白血病、手口足病等,老人高发的阿尔茨海默症和帕金森病。

具体特疾情况看下表:

同样不附加责任的情况下,

30岁,买30万保额,30年缴费,保终身的价格,

男是4107元,女是4041元。

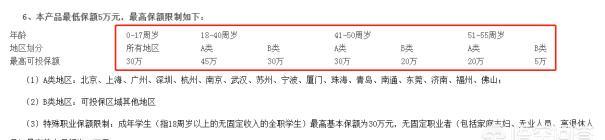

唯一要注意一点的是,

信泰这三款产品都有一个缺点,年龄和所在城市都会影响最后能买到多少保额,保司出于风控考虑,这没什么可说的。

先粗略看一下这款产品,

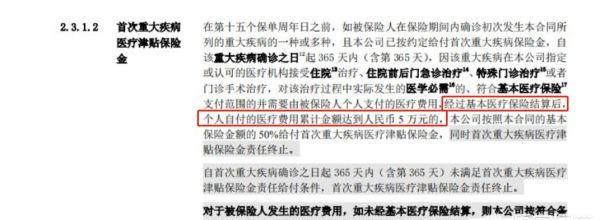

重疾+轻症+中症,为三项必选责任,身故、癌症和心脑血管疾病二次赔付为可选项,这点和前几款很相似。

其中重疾额外赔很特别,投保后15年内,首次确诊重疾的1年内,因该疾病发生的医保自付≥5万,可获得额外赔50%保额。

这么设计有它的道理,花费越大代表病越严重越需要钱。

但就是实用性不高,

首先5万块必须是医保目录内的花费,根据医保报销70%比例算,也就是说,必须花费超过近17万,才能拿到额外50%保额,

这还只是医保目录内的费用,医保目录外的费用花销更大。

所以拿到这笔钱,不容易。

主流的轻症/中症赔付比例,中症赔2次,每次60%保额,轻症赔3次,每次30%保额。

50万保额,保终身,30岁(分30年交),

男是6315元,女是5880元。

是目前产品中保费相对便宜的。

但康乐一生2021有个缺点,30岁以上人群,最长只能20年缴费,这样一来,总保费虽然低了,但因为每年分担的保费更高,对预算不足的家庭来说,压力更大。

相比达尔文5号荣耀版和信泰三款,这款产品除了价格便宜点,其它优势不大。

凡尔赛1号重疾险由同方全球人寿承保,是一款各方面还不错的产品。

重疾赔1次,100%基本保额;

额外赔力度大,如果是60岁前得了重疾,赔180%保额,60-64岁赔130%保额。

是目前重疾险能做到的最好水平。

轻症/中症一共赔5次,中症每次赔60%保额,轻症每次赔30%保额。

比如轻症赔了4次,中症赔了1次。

60岁前,轻/中症可多赔15%保额。(限保终身)

要注意的是,如果保定期的话,轻/中症责任是解绑的,需要自己附加才能买。

可选癌症二次赔,基本规则和前几款产品都是一样的,但是第二次得癌症的赔付比例,只有100%基本保额。

癌症二次赔没有优势。

凡尔赛1号的缺点是,如果保终身的话,身故保障可选返保费或保额,但必须二选一,本质还是捆绑。

30岁买30万保额,保终身(身故返保费),分30年交。

男性和女性都是5490块。

(2)多次重疾险

前面测评的是五款单次赔付重疾险,再介绍两款款多次赔付产品:

新规后,昆仑健康推出了健康保普惠多倍版,算是老版守卫者3号的“升级版”。

健康保普惠多倍版亮点非常多:

(1) 基础保障全面

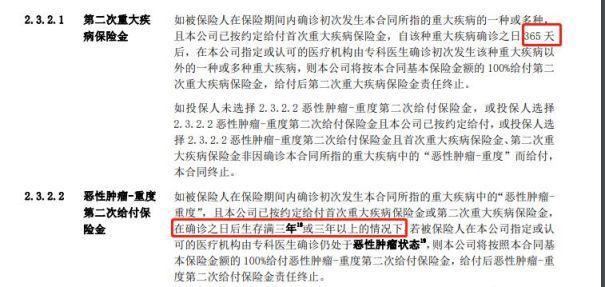

重疾不分组赔2次,第一次赔100%保额,第二次能赔120%保额,且保单前15年确诊还有额外赔,能多赔50%保额。不过两次重疾之间要间隔1年。

举个例子,

假设老王30岁时买了50万保额,40岁确诊了癌症,老王一次性可以拿到150%保额,也就是75万,如果60岁时又确诊了重度脑中风,老王可以再拿到120%保额,60万。

轻/中症责任也没什么坑,

中症赔付2次,每次赔60%保额;

轻症赔付3次,每次赔30%保额(有原位癌)。

而且针对少儿特疾,有双倍赔,25种特疾赔付1次,赔200%保额(限30岁前)。

也适合给孩子买。

(2) 癌症津贴很有特色

癌症津贴的领取方式沿用了之前的守卫者3号,而且还升级了,领的钱更多了。

癌症确诊1年后,只要你还在接受治疗,每年就再赔40%保额,最多领3年。

如果领3年,最终也能拿到120%保额。

和常规的癌症二次赔比,拿到这笔钱的概率更高了,是一个大亮点。

对于癌症患者来说,可能需要3-5年的治疗,能每年领一笔钱,可以很大程度减少家庭负担。

(1) 价格相对便宜

责任全面,健康保普惠多倍版还很便宜!

30岁,50万保额保终身,30年交,

不附加其它责任,男6610元,女5740元。

比目前市面上的多次赔付产品能便宜40%,甚至更多。

对于多次赔付产品来说,健康保普惠多倍版算是目前很便宜的一款重疾险。

如果有多次赔付需求,优先考虑这一款。

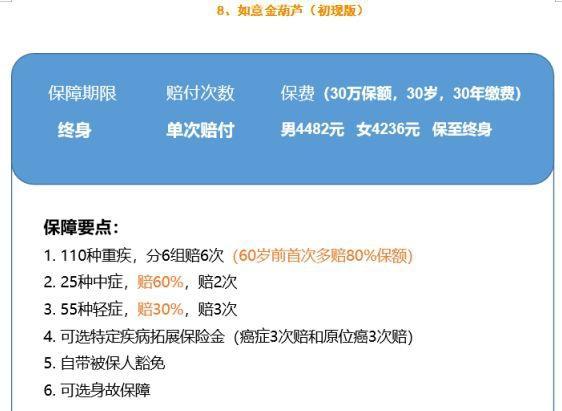

如意金葫芦重疾险是由信泰承保,重疾(分6组赔6次)+中症+轻症的一款多次赔付产品。

重疾分了6组,可以赔6次。

把癌症单独放一组,每一组的疾病只能赔1次。

保额每次以20%递增,第1次赔100%保额,第2次赔120%保额,以此类推,第6次就是赔200%保额。

如果60岁前是首次得重疾,赔180%保额。

买30万,60岁前能拿到54万。

中症赔2次,每次赔60%保额;

轻症赔3次,每次赔30%保额。(含原位癌)

除必选保障外,可选特定疾病拓展保险金,这项责任包含了癌症3次赔和不同器官的原位癌3次赔。

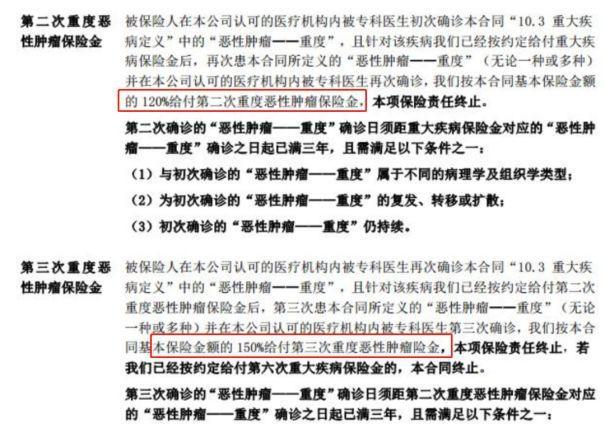

比如它的癌症多次赔,

癌症多赔2次,首次确诊癌症,赔完了,再得癌症,赔120%基本保额,第三次再得癌症,再赔150%保额。

保障整体是还不错的,但价格比健康保普惠多倍版要贵,贵了12%-20%不等。

30岁买30万保额,保终身,分30年交,

男4482元,女4236元。

(3)少儿重疾险

介绍了两款成人重疾险,下边看一款不错的少儿重疾险。

少儿重疾险,即转移孩子大病风险的保险。

它可以用来解决孩子的治疗、康复费用,以及家长陪护造成的收入损失。

和成人重疾险不同, 针对少儿特定的高发疾病,少儿重疾险还能多倍赔,而且保费也更便宜。

妈X保贝(新生版)和之前的妈咪保贝是同保司产品,名字基本都是直接复制过来的,也是目前非常优秀的一款少儿重疾险。

先看五项必选责任:

110种重疾,赔1次,100%基本保额;

51种轻症,赔3次,每次30%保额;

25种中症,赔2次,每次50%保额;

5种罕见病,能3倍赔付,50万保额赔150万;

另外,针对20种特定少儿疾病,能双倍赔付(200%保额),包含了白血病、Ⅰ型糖尿病等少儿高发疾病。

要注意,这款产品分了两个版本,计划一,身故返保费 ;计划二,身故返保额(18岁前返保费),

相比计划二,计划一会便宜很多,

两个版本二选一。

如果觉得孩子一次重疾保障不够,担心可能得多次重疾,还可以附加重疾二次赔或癌症二次赔。

首先,只附加癌症二次赔的情况下:

初次得癌症赔付后,需间隔3年,第二次得癌症可再赔一次,合同终止。

如果,同时附加重疾二次和癌症二次赔付:

(1) 首次重疾赔付后,再得其它重疾(两次不同时为癌症),需间隔1年。若第二次重疾为癌症,第三次再得癌症,需间隔3年;

(2) 首次重疾为癌症,再得癌症,需间隔3年。重疾多次赔付责任终止。

但加上重疾二次赔,要贵个25%左右,而且考虑到重疾多次理赔概率难以知晓,建议优先考虑癌症多次赔。

有足够预算,再考虑要不要加重疾二次赔。

此外,妈X保贝(新生版)有两个小亮点:

一个是可附加意外保障,

意外医疗1万/年、0免赔、社保内100%报销,还能领住院津贴,每天200块。

另一个是可附加接种意外住院津贴,

接种意外引起住院,每天可领200块,一年最多领90天。

作为保障补充,都还不错,但预算不够,就不要加了。

少儿重疾险整体影响不大,甚至新生版比之前的妈咪保贝保终身的还要便宜。

50万保额,0岁男宝宝,保终身,交30年,

新生版2010元(计划一),老版2100元,

新版的妈咪保贝保终身更便宜了。

如果只保30年(20年交),

老版585元,新生版(计划一)605元。

新老版妈咪保贝保定期基本持平,

关键是,新生版(计划一)如果身故还能返保费,考虑到这个因素,新生版还要更划算些。

配置建议:

新规范下,等着互联网重疾险的费率达到稳定期,不是一时半会的事。老版产品用了几年的时间摸索,保费才慢慢到达稳定期。

目前新产品里,达尔文们、超级玛丽们、康惠保们、康乐一生们都出来了。

短期内,后边的产品不会有太大的差异。

不要总想着最便宜的重疾险,因为说实话,我也不确定。

如果有保障需求,建议还是早点下手。

或者先买一部分保障,后边再做补充。

最近就有好几款产品都还不错。

如果还有产品细节上的问题,私信或下方评论留言,以上。