(温馨提示:文末有下载方式)

一、国内体育用品行业身处最佳赛道,易诞生大市值龙头

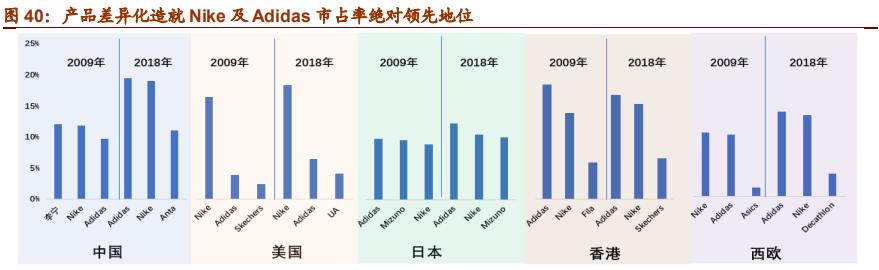

运动鞋服行业是为数不多的行业规模大、保持较快增长、高度集中、竞争壁垒高的大众细分子行业。国际上诞生了 Nike、Adidas 大众专业运动品牌龙头、以及 UA、lululemon等专业细分品类龙头。中国本土市场空间大、本土大众运动品牌龙头历经扩张-厮杀-淘汰-集中化后于 2014 年迎来了复苏,安踏及李宁保持较快增长。我们认为受全民健身热潮兴起、国家出台多项体育产业支持政策等外部因素催化,以及各头部品牌商创新升级迎合需求端专业化转变,未来兼具专业与时尚的运动鞋服龙头有望保持长青。

1、全民健身热潮持续,运动鞋服规模及增速位居大众子行业前列

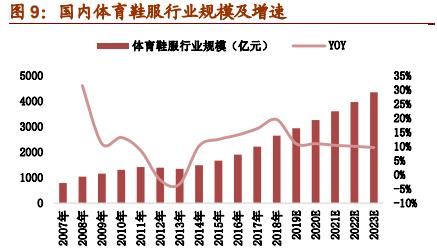

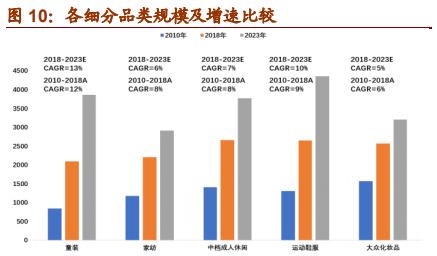

体育用品子行业身处大容量市场中,且率先经历行业兴衰周期整合,在 2014 年复苏以来,近 5 年体育鞋服行业年均复合增速达到 15.59%,未来随着我国居民运动参与广度与深度提升,对专业、细分、场景化产品需求增加等因素催化下,预计未来 5 年体育鞋服市场仍有望保持年均 10%的复合增长,市场容量有望达到 4000 多亿的规模,较 2018年提升近 50%。同时,运动基因为行业通过科技创新打造产品功能差异化的核心竞争壁垒提供了天然的屏障,产品创新及迭代成为推动行业发展的核心创新力。

1)国民运动参与广度和深度提升,推动运动装备向专业化、细分化及场景化升级

?? 在国家政策支持下,我国国民参加运动的广度及深度提升趋势明显

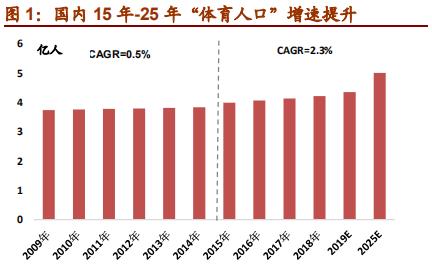

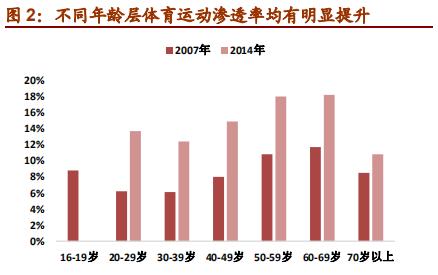

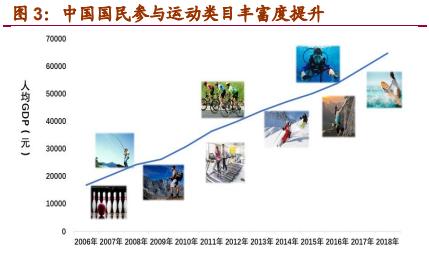

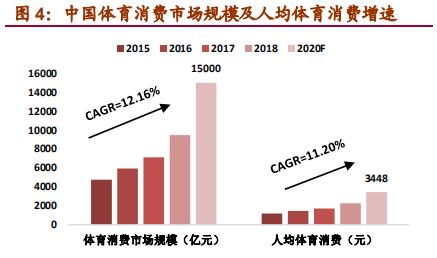

在国家政策大力扶持下,近年来我国居民运动参与度明显提升,2015 年至 2025 年体育人口年复合增速超过 2%,较 2015 年前有明显提升,绝对人数已超 4 亿。且不同年龄层“经常锻炼”人数比例在过去的 10 年也有明显提升。从运动人群的参与深度而言,已不再局限于跑步、足球、篮球等大众化运动,随着人均 GDP 的增长,滑雪、越野、潜水、徒步、瑜伽等专业性运动参与度持续提升。运动人口广度和深度的提升,使我国体育消费规模年均保持年均复合 12%的增长,2018 年达到接近万亿的水平。未来特别是在 2020 年北京冬奥会刺激下,预计即将掀起又一波全民运动的小高潮,我国国民体育消费规模存在进一步提升的趋势,据国务院印发的《全民健身计划》预估,2020 年我国体育消费市场有望达到 1.5 万亿的规模,较 2018 年提升 58%。

?? 运动人群对细分化、专业化及场景化产品需求增加

一方面,健康生活理念深入人心,传统大众运动如跑步、游泳、球类项目热度不减,且专业度提升,刺激了产品通过科技创新引领新需求;另一方面,随着整体收入水平的提升以及代际的切换,新鲜感、刺激性、趣味性成为高收入人群参与运动的考量因素,徒步、瑜伽、户外垂钓、攀岩等更加专业细分的运动备受青睐,运动产品也不再是简单的运动服、球鞋之分,装备的细分化和场景化需求持续提升。

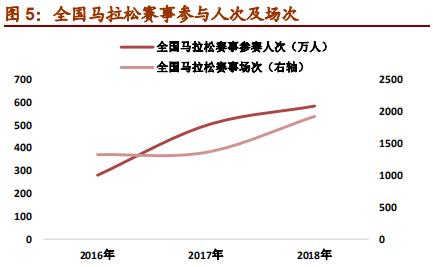

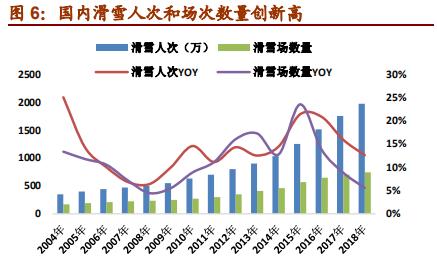

大众运动热度不减。跑马如火如荼:2018 年全国马拉松规模赛事同比增长 43.46%达到1581 场。从参赛人数看,2018 年中国马拉松全年参加比赛的总人次 583 万,较 2017年增长 17%。总滑雪人次再创新高:2018 年国内总滑雪人次达到空前的 2113 万人次,同比增长 14.4%。2018 年国内雪场新增 39 家(含室内馆),总数达 742 家,增幅 5.55%。目前我国滑雪场数量已经超过全球的 1/3。

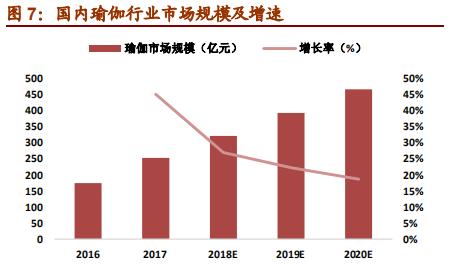

小众运动处于快速成长期。攀岩行业从导入期步入成长期。2018 年商业岩馆活跃岩友规模为 2-3 万,预计至 2025 年将达到 10 万。2018 年中国有 338 家商业攀岩馆,过去五年攀岩馆年复合增长率为 39%,预计 2025 年商业岩馆将达到 899 家1。瑜伽由核心人群增长驱动转变为课程及服务价值驱动。艾瑞咨询估算 2018 年国内瑜伽市场规模达到了 322 亿元,2016 年至 2020 年国内瑜伽市场规模年复合增速将达 27.93%。其中2015 年至 2017 年的增长主要来自瑜伽参与人群的快速增长,2018 年后考虑到渗透率提升,基于核心人群规模的增长将减弱,增长的驱动力将来自课程内容与服务。

2)体育用品行业专业性基因造就功能创新,塑造大市场中差异化长青之路

体育用品行业是为数不多现阶段仍维持较快增长的大容量行业,且商品的运动基因及功能属性为品牌塑造了较高的竞争壁垒及集中度提升的潜力。国际上诞生了 Nike、Adidas大众专业运动品牌龙头及 UA、lululemon 等专业细分品类龙头。中国本土市场空间大、本土大众体育用品龙头依靠渠道红利的扩张增长期到 2008 年发展至顶峰后,出现库存周期的行业整合,但通过功能创新提升产品力 整合供应链 渠道精细化整合后,行业龙头于 2014 年率先迎来复苏,并在内功持续强化过程中,受益于集中的提升,龙头规模化显现,且良好的增长趋势维持至今,呈现强者恒强的态势。我们认为未来受全民健身热潮的深化及国家政策等外部因素催化,头部品牌商只要保持专业性创新升级的能力,兼具专业与时尚的运动鞋服龙头有望保持长青。

?? 运动专业功能性创新引领行业行业属性最优,

体育用品行业属性之所以为大众品类中最优,核心因素在于:1)市场容量大且增长较优。据 Euromonitor 统计,2018 年运动鞋服行业容量达到 2648 亿元,同比实现 19.5%的增长,未来随着国民参与运动广度及深度的提升,预计体育鞋服行业仍将维稳在低双位数增长区间内。2)产品天然的功能创新属性提升竞争壁垒及差异度。品牌由于具备运动基因,可通过新技术的应用强化运动功能,打造产品的差异化,竞争门槛抬高。3)体育资源植入提升领袖作用、强化产品运动基因。体育用品注重运动基因的植入与强化,大多通过大型赛事赞助、体育冠军代言进行品牌精神传递,能够满足消费者情感诉求,品牌粘度高。因此,体育用品子行业正是通过功能差异化构筑竞争壁垒,并以品牌精神绑定客群,能够实现超越大众品类的长期稳健增长。

?? 行业率先复苏,龙头变革先行集中度提升趋势明显

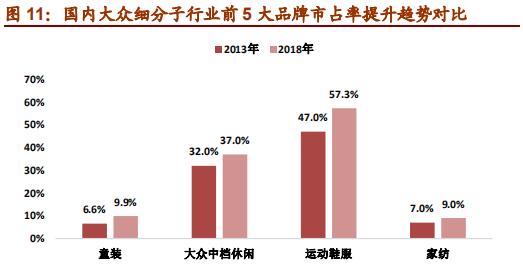

经历了 2000-2010 年十年快速发展后,粗放式扩张运营遗留的库存风险使体育用品行业成为第一个进入调整的细分子行业。但经历 3 年左右的精细化整合,2014 年龙头公司率先触底修复,迎来复苏,且随着龙头综合实力的持续强化,行业集中度明显向头部龙头品牌集中。2018 年我国体育用品行业 CR5 达到 57.3%,5 年间提升了 10.3 个百分点,明显高于其他大众领域细分子行业。

2、现阶段紧握“需求细分 专业时尚”两大趋势,龙头在周期波动中实现集中度提升

我们通过分析中美两国的体育龙头在行业周期波动中市占率的变化趋势,认为只有预判/引领需求变动趋势,并主动进行相应产品/运营模式调整的品牌才能持续做大做强。具体到现阶段而言,无论是美国还是中国,只有能够凭借创新性在产品专业细分及运动时尚领域掌舵的品牌才能顺应需求端变化,表现更胜一筹。

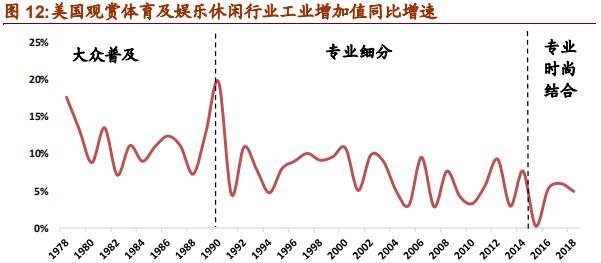

1)美国市场:从大众化普及到专业化细分与时尚渗透,龙头争霸顺势者胜

美国是世界头号体育强国,同时也是世界上体育产业最发达的国家,其产业规模、经营治理、运行机制都堪称一流,龙头在行业运行周期中的表现有很强的借鉴意义。

早在 19 世纪中叶,美国就已经出现了商业性的体育赛事。20 世纪 60 年代以前,美国运动健身业整体规模较小,主要从事者为专业运动员,项目较为单一,为拳击、体操、举重等。运动鞋的受众为高端消费群体或专业人士,阿迪达斯为主要品牌。

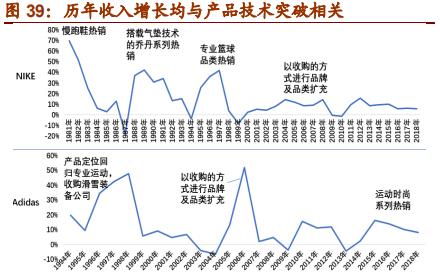

?? 20 世纪 60 年代到 80 年代末的二十年间,在慢跑、有氧健身潮流的驱动下,行业完成了从专业竞技向普通大众体育的转型,需求保持年均 10%的增速。耐克自 20世纪 60 年代起步至 80 年代初,成功抓住慢跑热潮,其凭借高专业度及高性价比优势成长为行业龙头。80 年代中期后,女性有氧健美操开始盛行,锐步凭借高时尚度的女子健美操鞋称霸行业,市占率超过耐克。但阿迪由于固守高端专业体育市场,被耐克和锐步赶超。

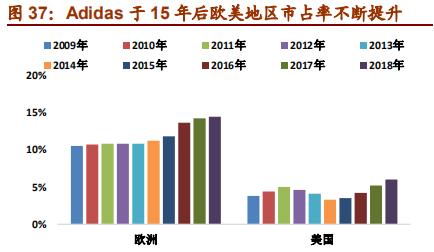

?? 90 年代初至 2015 年初,需求从大众休闲向专业化细分转变,受众群体也缩小到体育运动爱好者,行业增速从大众化普及阶段的 10%增速中枢降至个位数,企业间竞争加剧,高专业度品牌胜出。在大众化发展过程中,耐克、阿迪等龙头企业除了在篮球、足球及跑步等领域深耕,更是凭借科技创新力,跟紧需求运动类目细化化趋势,完成了产品系列细分化及专业化的布局,进一步抢占了市场份额,巩固了龙头低位。同时,UA 及新百伦凭借在跑步领域的高专业度打响知名度。

?? 2015 年初至今,专业&时尚融合阶段,龙头保持固有运动属性的同时纷纷向时尚靠拢。为了满足运动爱好者追求潮流元素的需求,运动品牌在保持固有运动属性的前提下纷纷向时尚领域跨界,亦存在奢侈品牌向运动领域跨界,以及休闲服饰增加细分运动类目,竞争更加激烈。在时尚之战中,老牌运动品牌 Adidas 战功累累,2014 年的小白鞋,2015 年与侃爷合作打造火爆全球的椰子鞋系列引起了市场强烈反响,市占率自 2015 年开始扭转了持续下滑局面,市值也自 2014 年后持续上升。Lululemon 起源于瑜伽裤,通过优质产品以及社群营销迅速占领市场,其从 2009年起,十年市值增长 10 倍,同时市占率也一路提升至 2018 年的 1.9%。而 UA 由于向时尚转型不佳,品类扩张失控,市占率从 2016 年的 5%下降至目前的 4.1%,同时总市值也从最高点下降了 60%左右。Nike 为技术派,在时尚之战中暂处于劣势,美国本土市占率也自 2015 年后有所下降,市值自 2015 年 7 月达到高点后出现了高达 20%的回撤。

2)中国市场:从粗放式扩张到精细化运营转向,龙头变革先行

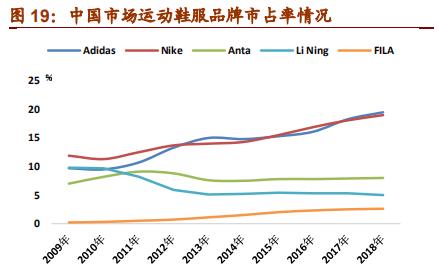

中国的体育产业发展时间及成熟度均落后于美国,国内行业龙头安踏及李宁近年来迎合需求变化,多维变革,龙头地位稳固,但距离 Nike 及 Adidas 在国内的行业地位仍然较大。

?? 中国的体育用品行业历经了 2000-2010 年快速增长阶段,从专业竞技向大众快速普及,行业增速保持在 20%以上水平,该阶段一二线市场主要被海外龙头品牌占据,国内品牌凭借渠道加盟式快速扩张主要向在二线及以下城市渗透。2010 年国内前五大体育用品品牌分别为 Nike、Li Ning、Adidas、ANTA 和 361 度,市占率达到 44.7%。

但在此过程中,国内品牌粗放式外延扩张及产品持续提价,导致产品力及零售运营能力欠缺,引发下个阶段出现以库存危机为导火索长达 3 年的行业调整。而同期海外品牌 Nike 以及 Adidas 凭借高专业度产品实现了中国地区的快速拓展,抢占了国内龙头李宁及安踏的市场份额。

2014年后,专业与时尚相结合时代。海外品牌引领功能创新和时尚风潮,竞争优势领先,市占率持续提升。国内安踏和李宁进行多维变革,包括体育精神的强化、零售力提升、产品运动功能升级以及时尚度的提升,业绩和市值持续增长,市占率保持稳定。

首先,加强产品端按运动类目细分化布局及专业功能性升级,并在此过程中持续强化运动基因。例如,安踏加大跑鞋技术投入,并通过并购切入专业细分市场;匹克持续升级其篮球产品专业度、李宁则采用单品牌多品类战略,加强核心品类资源投入,韦德/超轻/驭帅不断升级;同时,加强与国家队合作、赞助大型体育赛事,启用专业运动员代言强化产品运动基因植入。

其次,大力度处理库存问题,并整合线下渠道,进行渠道结构升级及数字化全渠道布局。利用线上及工厂店形式加紧去库存的同时,国内龙头企业纷纷关闭线下低效店铺,进行门店形象升级及体验感及场景化的融入,并尝试系统化建设,利用数字化进行全渠道布局。

通过龙头公司产品力及运营能力的持续改善,2014 年开始龙头公司订货会及终端同店增长扭转前期下滑的趋势,率先走出复苏,并将产品、渠道、供应链、管理等各方面能力的提升延续至今,市场份额明显向龙头集中。安踏及李宁就是该阶段胜出的龙头,2014-2018 年间安踏和李宁收入年均复合实现 28%和 15%的增长,2018年两公司收入规模分别达到 241 和 105 亿元。

二、海外巨头复盘:业绩年化双位数增长,市值屡创新高

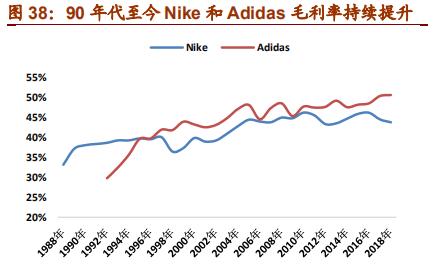

Nike 和 Adidas 在发展之初定位不同,在品牌发展早期 Nike 通过提供大众化高质价比运动产品脱颖而出,而 Adidas 则以高端专业化作为初始定位。而后虽然在成长壮大的过程中均经历了多次业绩调整,但在过去的 30 多年间巨头年化业绩增速稳定在双位数水平,市值屡创新高。

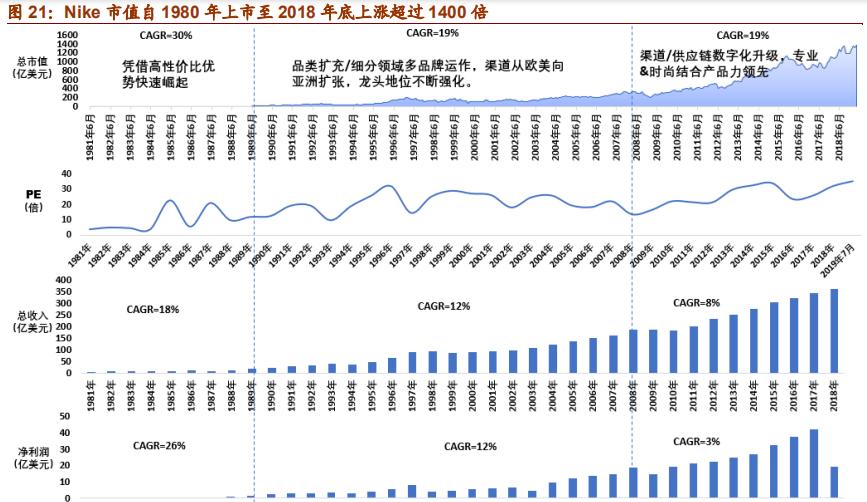

1、NIKE:科技创新永无止境,近 40 年间市值上涨超过 1400 倍

Nike 自 1980 年上市至 2018 年底,收入及净利润2增长 134 倍/161 倍,年复合增速达13%/14%,期间市值上涨超过 1400 倍,估值从最低的 10 倍上升至目前的 35 倍。Nike的发展大致经历了 3 个主要阶段。

?? 品牌初创期(1964-1989 年):其凭借强研发 高性价比产品快速崛起,华夫鞋、阿甘鞋迅速占领市场,1980 年一举超越 Adidas 成为美国市占率第一运动品牌。随后凭借搭载气垫技术篮球鞋大卖以及乔丹代言的助力下实现了从代理商到龙头品牌商的跨越。

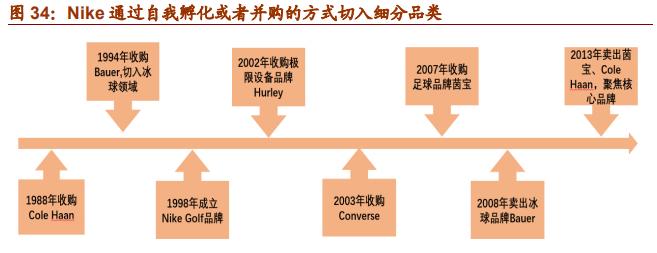

?? 品牌/品类/渠道快速扩张期(1989-2008 年):顺应美国体育消费从大众向专业细分消费需求变迁,坚持技术创新,进行品类扩充以及细分领域多品牌运作,先后自创了高尔夫/乔丹系列,收购了 Hurley/Converse/STARTER/Umbro/ColeHaan 等专业细分品牌。供应链和渠道从欧美向亚洲扩张,龙头地位不断强化。

?? 数字化&精细化运营升级阶段(2009 年至今):出售部分经营不善品牌,专注Nike/Jordan/Hurley/Converse 四个品牌的精细化运营。产品方面除了持续科技创新强化运动功能以外,通过联名 限售方式营造稀缺感,赋予品牌投资属性。同时依靠大数据、AI 等技术进行渠道/供应链数字化精细化升级,提高整体运营效率。

2、Adidas:时尚与功能融合,2014 年后业绩增长&估值中枢提升

Adidas 成立于 1920 年,自 1995 年上市至 2018 年底,市值增长接近 20 倍,收入/净利润增长 11 倍/13 倍,估值从 10 倍左右提升至目前的 35 倍左右。其自上市后发展大致经历了 4 个阶段。

?? 产品专业化重塑(1991-1997 年):90 年代初顺势推出 Equipment/Tubular Technology/Predator/Feet You Wear 系列专业运动鞋,技术创新使得 Adidas 重回增长轨道。并购销售滑雪/高尔夫装备而闻名于世的赛拉蒙公司。

?? 品牌/品类/渠道扩张(1998-2007 年):1997 年成立高尔夫子品牌,2005 年收购锐步。积极进行海外扩张,2005 年后海外地区收入占比首次超越西欧,2007 年亚洲地区销售收入占比高达 22%。

?? 去库存/精简产品及品牌/渠道调整(2008-2014 年):受产品创新放缓、中国区库存危机、渠道管控能力下降以及整体运营效率低下等因素影响,主业业绩增速放缓或下降。另外,此前的频繁并购导致新品牌众多管理难度增加,雪上加霜。

?? 专业与时尚融合,重回快速增长轨道(2015 年至今):一方面,出售表现不佳的并购品牌,重新聚焦足球/跑步/女子/运动经典系列和儿童品类。另一方面,加强新技术研发,Boost 缓震技术横空出世与 Nike 气垫技术形成有效抗衡,并广泛应用于旗下多个系列;同时与侃爷合作的椰子鞋大卖,引爆 2015 年后的球鞋时尚风潮,挽救持续多年增长乏力的业绩。

三、“运动基因 科技附能 高效运营”造就全球霸主地位

在兴衰波动中,我们总结出市值及业绩增长的共同驱动力:1)品牌创立之初植入运动基因,并在随后的发展中始终坚守运动基因的强化。2)紧握需求运动类目细分化趋势,产品技术创新持续迭代出新建产品差异化壁垒。3)“联名 限量”推高品牌溢价,赋予产品投资属性。4)新科技与零售的广泛结合,数字化、快速供货、科技创新成为新零售时代增长的驱动力。

1、运动基因的植入和持续强化奠定品牌根基

1)缺乏运动基因的体育品牌是无法长期存续的

纵观体育品牌巨头的发展历程,其共同点便是在品牌成立之初便十分注重运动基因的植入。普遍的做法是在发展早期以较低的成本赞助大学专业运动队,利用教练(相当于现在的意见领袖)进行品牌传播。而后随着规模的扩张,品牌营销力度加大,Nike 和Adidas 分别采用不同的营销策略进行运动基因的强化。Adidas 弘扬集体主义精神,主要通过冠名大型国际赛事进行品牌营销,营销资源的优势在于足球领域。Nike 主张个人英雄主义,通过独特的选拔和培育机制打造最顶级的明星阵容,NBA 最大赢家便是做好的佐证。

?? Nike 式营销:通过“押宝”潜力运动员取得品牌最大化传播

在 Nike 品牌发展初期,出于开拓篮球品类的目的,耐克与大学篮球队深度合作,通过向教练及运动员举办篮球讲座以及赠送篮球鞋的方式快速推广品牌,至 1979 年,耐克已经与 50 名教练签订了合约,提高了耐克篮球鞋的曝光度。

进入品牌快速发展期后,不同于其他运动品牌在运动员成名后蜂拥而至,不惜斥巨资提升品牌形象的做法,Nike 自 80 年代起开始建立完整的明星挖掘体系,聘请退役运动员组成专业体系,在运动员尚未成名前通过各种运动组织、大学联赛等方式以专业的角度筛选“潜力股”,资助其训练。这样的好处是待运动员成名后出于情感因素与耐克的绑定更加紧密,续签的可能性更大。如在篮球领域,85 年签约乔丹,87 年助力耐克气垫产品热销;高尔夫领域,96 年初签约伍兹,随后的一年成名,90 年代末期助力耐克进 行高尔夫系列品类扩张;跑步领域,2002 年签约 19 岁的刘翔,2004 年成名,助力耐克在中国市场快速增长。

?? Adidas:通过赞助大型运动赛事及国家队进行自上而下的品牌营销

与 Nike 不同的是,Adidas 的营销重心更偏向于赞助大型运动赛事和国家队。从 1970年世界杯开始,阿迪达斯成为了国际足联官方用球指定赞助商,并为其后每一届世界杯提供比赛用球。目前 Adidas 在足球领域的营销资源布局已经完成,覆盖了英超(曼联)、西甲(皇家马德里)、意甲(尤文图斯)、德甲(拜仁)、法甲(里昂)等顶级豪门球队,拥有这些豪门球队,阿迪达斯可以保证其在顶级联赛、欧冠联赛中的曝光率,捍卫足球第一品牌的地位。

2)品牌与运动场景融合挖掘培育用户运动热情,反哺品牌消费

近年来,运动品牌愈发重视品牌与用户的联系,不仅仅是产品的联系,更是精神的共鸣。营销的方式不再停留在媒体广告上,而是通过组织线下活动的方式增加品牌与个人的互动,通过健身跑、篮球赛、健身俱乐部的方式进行社群营销,激发及培育用户的运动热情,带动品牌消费。

Nike 跑步俱乐部在全球范围已成功运行多年,美国、英国、日本、韩国、中国台湾等国家地区初具规模。2008 年奥运会结束后,耐克将其成功运行多年的“耐克跑步俱乐部”引入中国,三里屯旗舰店成为跑友的大本营,更有专业的跑步健身专家进行现场指导。此外,其在中国地区的线下门店会定期组织鞋友会、NTC 训练课程等各类活动。

Adidas 与 Nike 类似,2015 年“跑出蔚蓝”由 Adidas 与环保组织 Parley for the Oceans共同举办,唤起环保意识,重塑纯净海洋。截至目前已经陆续在洛杉矶、纽约、巴黎、柏林、伦敦、米兰、上海和成都等关键城市举办了跑步活动。同时在主题活动中主推Ultra Boost Parley 系列鞋款。

2、遵循需求运动类目化细分趋势,技术融合时尚塑造产品差异化,限量发售推高品牌溢价

1)龙头交锋引领运动用品技术升级之路

Nike 之所以能达到全球霸主的位置,与其把握住需求按运动类目细分化趋势的同时,利用科技创新使产品持续迭代出新,引领需求息息相关。

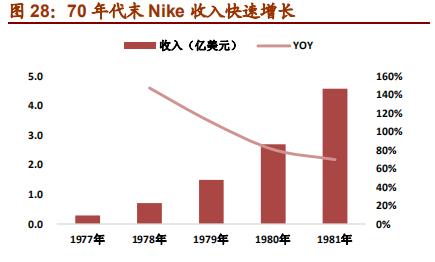

?? 拥有与生俱来的创新意识,品牌创立之初便暂露头角。1972 年蓝带体育用品公司正式更名为 Nike,鲍尔曼教练自主研发的 Cortez 跑鞋不仅重量轻、其在缓冲性能和摩擦力方面均表现突出,同时具备高性价比优势。1974 年《跑步者世界》的调查宣称 Nike Cortez 是“美国最受欢迎的长跑训练鞋,极大地推动了运动鞋的发展历程。伴随着 70 年代慢跑热的盛行,至 70 年代末,Nike 销售额突破 3 亿美元。

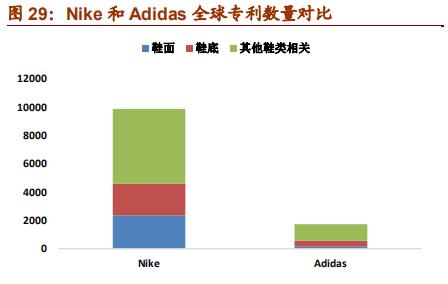

?? 成立全球首家运动创新实验室,体系化研发创新之路正式开启。Nike 公司于 1980年在新罕布尔州 Exeter 镇成立专门的研发实验室,负责人为当时刚刚加入 Nike,现已经成为 Nike CEO 的 Mark Parker。人员方面除了 Nike 自己在生物力学、化学、运动生理学、工程、工业设计和相关领域的专业人员之外,还利用由运动员、教练、教练、设备经理、矫形外科医生、足科医生和其他专家组成的研究委员会和咨询委员会。研发周期长/资金投入大/对性能要求极为苛刻。Nike 投入大量资金针对某一特定技术或产品系列提前 18 个月至数十年进行研究开发。随后由运动员在设计和开发过程中进行穿戴测试和产品评估。通过分析对运动员在运动过程中的表现以及产生的数据,对产品性能进行持续优化调整。研发成果硕果累累,1999 年至今,Nike 专利数量高达 9875 件,其中鞋底 2233 件、鞋面 2349 件,其他鞋类相关技术 5293 件。而同期 Adidas 在全球专利数量仅为 1726 件,其中鞋底 419件,鞋面 157 件、其他专利 1150 件。

?? 拥有多项划时代意义的创新技术。在过去的 40 多年里,Nike 进行了多项技术创新,比较经典的包括中底技术如 Nike Air、Lunar、Zoom、ZoomX、React 等,将缓震、稳定、轻量功能持续升级;鞋面技术 Flywire、Dri-Fit、Flyknit、Flyweave、Flyleather等满足了消费者在运动过程中的透气、支撑、轻量的诉求;以及数字技术与产品相结合的 Nike 等经典技术应用到其跑步、篮球、乔丹系列、跑步、训练产品系列,以提升产品的智能水平。

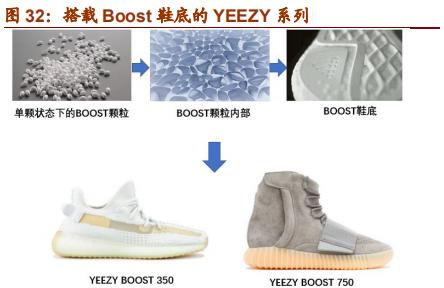

Adidas:近年来 Adidas 依靠 Boost 中底缓震技术助力扭转颓势,与 Nike 形成有效抗衡。

?? 鞋面方面,Adidas 几乎与 Nike 同时间研制出一体织鞋面,取名为 Primeknit,具有灵活、稳定、支撑作用。并于 2014 年 2 月发售了世界上首款针织足球鞋。

?? 在鞋底方面,在篮球以及跑鞋领域主要有 ADIPRENE,ADIPRENE ,Bounce技术,但是在 Nike 气垫风靡市场的 30 多年里,Adidas 的篮球鞋底技术一直处于被压制状态,直至 Boost 的研发成功。2013 年 Adidas 与德国巴斯夫公司共同研发推出了具有革命性意义的 Boost 缓震材料,并在外形设计上重点突出这种新型缓震材料的泡沫形态,打破了 Nike Air 对鞋底的技术垄断。设计推出的第一款 Energy Boost 很快卖断货,当年全球即销售 150 万双,获得市场热烈反响,2015 年后,阿迪达斯将进一步升级的 Boost 技术推广应用到旗下篮球、跑步、高尔夫、生活系列产品上,实现了与 Nike 在中底缓震技术上的全面对决。

2)顺应运动专业细分化要求,通过孵化或并购方式进行新品类/新功能拓展

单一的品类具有受众群体、地域、渠道资源的天花板,所以在某一项品类成功后,往往会向其他品类陆续进攻,以扩大市场覆盖面。Nike 起源于跑鞋,扬名于篮球,而后通过自我孵化或并购的方式逐步向女子训练、足球、高尔夫等细分领域扩张。其通过收购Cole Haan(定位时尚潮牌)、Canstar Sports(全球领先的滑雪装备制造商)、Hurley (极限运动)、匡威(中档时尚运动鞋)、茵宝(足球)进行细分专业市场渗透,并与主品牌实现互补。

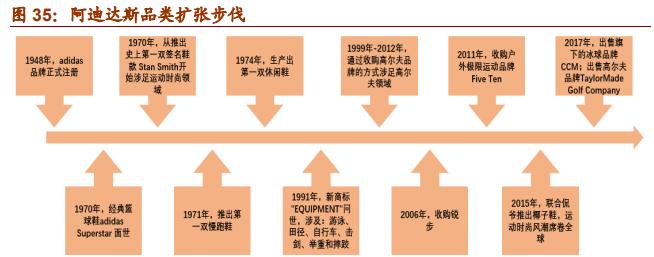

Adidas 发迹于足球,后续通过收购以及自主孵化的方式扩充品类,目前在篮球、田径、网球、棒球、拳击、游泳以及极限运动领域均占有一席之地。在产品风格方面,除了坚持强化运动功能以外,更注重突出产品时尚度。

3)时尚元素加持,“联名与限量”赋予产品投资属性,推高品牌溢价

2015 年后,Adidas 椰子鞋的火爆引发了球鞋市场一片躁动,Adidas 与 Nike 借机通过“复刻经典、引爆潮流、饥饿营销”的方式推波助澜,推高品牌溢价。美国最大的球鞋电商平台 StockX 发布的数据显示,相比发售价的二级市场价格,AJ、Nike、Adidas三大品牌分别溢价 59%、58%、25%。从 2018 年球鞋二级市场销量看,AJ/Nike/Adidas分别占据了 44%/26%/24%的市场份额,其他品牌瓜分剩下的 6%。品牌方是潮鞋炒作的最大受益者,不仅获得了品牌溢价,亦带动了业绩的增长。Adidas 凭借椰子鞋的大卖挽救了沉寂多年的业绩,在 2016 年至 2018 年三年的收入复合增速达 10% ,超越了 Nike。

综上所述,在过去的数十年中,两大巨头始终将能够提升运动表现的新技术开发作为首要竞争要素,而时尚创新方面普遍采用与顶级流量联名的方式进行推广,通过构建技术壁垒并辅以时尚联名塑造产品差异化属性。同时控制出货量,赋予品牌收藏和投资价值,在产品/品牌升级的过程中实现了市占率的绝对领先和毛利率的稳步提升。

3、智能管理赋能供应商,产能全球布局降本提效

1)运动巨头供应链全球化布局能力强,有效降本提效

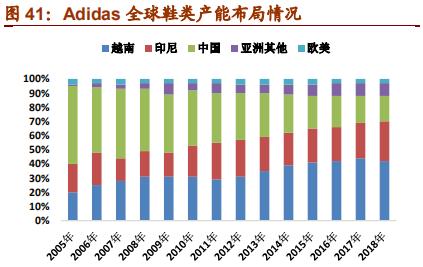

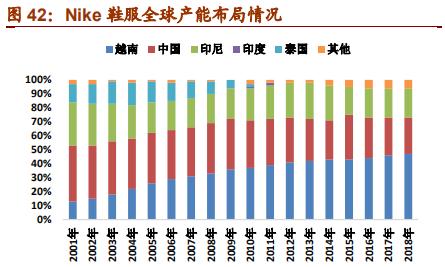

纺织制造产业转移先后经历了 20 世纪初期从欧洲到美国、20 世纪 60-70 年代从美国到日本、再到 80 年代亚洲四小龙。80 年代之后,纺织产业生产中心转移到中国东部沿海,21 世纪初随着制造成本攀升,纺织制造产能开始向东南亚国家转移,2008 年后人工成本持续攀升及 2018 年中美贸易摩擦则加快了这一转移进程。Nike 及 Adidas 顺应全球纺织制造产能转移的趋势,目前几乎全部产能位于亚洲地区,亚洲地区则呈现产能从中国向东南亚转移的趋势。

?? 1981 年 Nike 约有 90%的鞋子由 20 家海外工厂代工生产,包括韩国、台湾、日本、香港、马来西亚、泰国、菲律宾以及英国,其余 10%的产能为美国自有工厂贡献。而到了 2001 年,则几乎全部的产能位于亚洲,其中中国产能占 40%;到了 2018年,受劳动力成本上升、土地租金价格上涨以及招工难因素影响,中国产能占比降至 26%,其余几乎全部为东南亚地区贡献。

?? 2005 年 Adidas 鞋类及服装的产能中,亚洲分别占据了 96%/78%的份额,其余均为欧美地区提供。而到了 2018 年,鞋类和服装的产能中,亚洲分别占据了 91%/97%,欧美仅保留了美国和德国各一家的自产工厂。而对于亚洲地区而言,从 2000 年初的以中国为主转变为目前的以越南和印尼为主。

2)精简供应商数量,加强与优质制造商深度合作

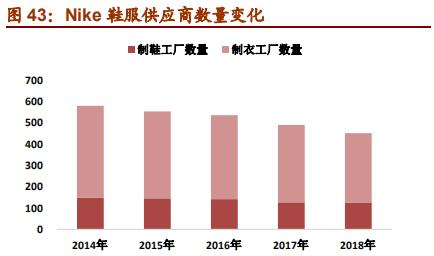

出于加强对供应商管控(包括品质、交期、生产环境、劳工待遇),以及降低制造成本提高管理效率的目的,品牌巨头纷纷减少供应商数量,同时订单向头部优质供应商聚集

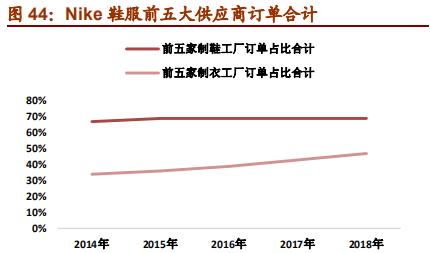

Nike 鞋类产品供应商数量从 2014 年 150 个减少至目前的 124 个,前五大供应商订单合计保持在 69%的水平。而服装类供应商数量也从 2014 年的 430 个减少至目前的 328个,前五大供应商订单合计从 2014 年的 36%提升至目前的 47%。

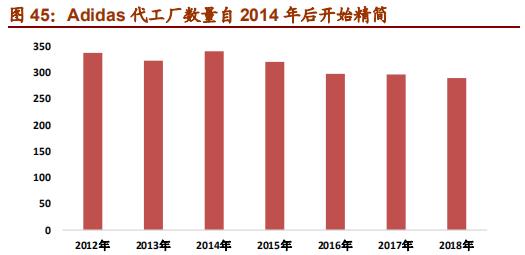

Adidas 代工厂数量也从 2014 年的 340 家减少至 2018 年的 289 家,其中战略核心工厂在 2018 年达到了 82 家,84%的战略核心工厂合作时间超过了 10 年。

3)数字化智能化管理赋能供应商,提升供货柔性及效率

目前供应链各环节如何最大程度降低成本、提高效率,用最快的速度将最热销的产品送至消费者是两大品牌巨头当前改革的重点。

?? Nike 于 2017 年推出“Express Lane”计划,旨在大力提升供应链各环节的数字化能力,通过对市场热点的迅速反应来抓住销售良机。该计划的目标是在 90 天内完成所有产品的更新和设计改动,并在两天内完成产品生产。而在计划推出之前,Nike 的设计/生产过程至少需要一年时间。供应链提效主要依靠数字化升级以及人工智能的应用来实现。自 2015 年以来,Nike 与 Flex(Fitbit 智能健身腕带和联想服务器制造商)在墨西哥的工厂逐渐成为耐克最重要的工厂之一,通过应用激光切割和自动粘合技术,实现了降低材料耗损、节约能源以及降低人工成本的目的。

Adidas 将根据当季的销售数据灵活部署生产,计划其将从季前开发商品的模式转向当季开发,创造有市场热点的产品,预计到 2020 年全价产品销售占比达到 20%。其 于 2015 年底其在德国的 4600 平方米的“速度工厂”(Speed factory)正式启用,这家拥有 160 名工人的工厂可以实现 100 万双鞋的年产能。其在 2016 年春夏新品中,76%的服装生产时间已被控制在 60 天内,大部分鞋履产品实现 60 天或是更短时间供货。目前美国工厂正在建设中,智能化速度工厂规模进一步扩大。

4、高效&数字化渠道运营,实现更精准的消费者触达

1)早期利用优质大经销商模式实现渠道快速扩张

在两大巨头发展的初期做法比较类似,为了尽快抢夺市场,通常采用多层代理的模式进行渠道快速扩张。以 Nike 和 Adidas 初进中国为例,一级经销商下设区域经销商,这种模式虽然有利于短期的市场开拓,但不利于控制,很容易形成过度竞争,对品牌造成伤害,因此两大巨头在 2009 年-2011 年库存危机时期,实行“抓大放小”战略,将渠道逐渐向大代理商集中,部分小代理商因资金实力弱而自行倒闭或被收购。目前除了百丽、宝胜两家全球性质的经销商以外,上海的瑞丽运动、广州滔博体育、成都劲浪体育等都在各自的渠道形成了一定的规模效应。

2)提升直营占比以及零售运营力,加强与消费者直连

随着销售规模的快速扩张,跑马圈地任务已经阶段性完成,出于提升终端渠道控制力,加强与消费者直连的目的,Nike 与 Adidas 在最近的 10 年均加大了直营渠道资金投入力度,直营增速及占比均有明显提升。

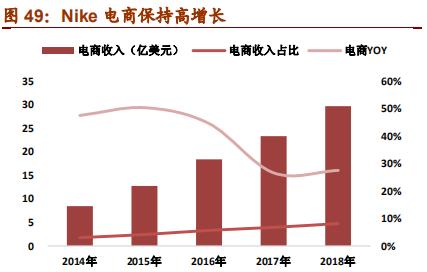

?? Nike 主品牌最近 10 年其直营收入占比不断提升,从 2009 年 13%提升至 2018 年的 30%,其中电子商务渠道占直营的比例也从 2013 年的 12%提升至 2018年的27%,电商的快速增长成为直营业务收入快速增长的主要推动力。

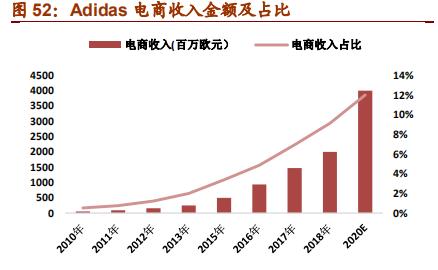

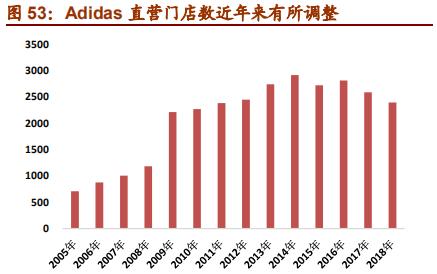

?? Adidas:线上快速发展,线下精简门店数量,提高单店盈利能力。一方面,其非常重视电商的发展,电商自 2010 年 5500 万欧元快速增长至 2018 年 20 亿欧元,年复合增速达 57%。根据其规划,预计至 2020 年其电商收入预计可达 40 亿欧元,收入占比也将达到 12%。另一方面,Adidas 线下直营门店数量自 2014 年起开始减少,公司主动关闭运营不佳的线下零售店,同时提高单店面积以及购物体验。

3)加速数字技术应用,新零售快速开展

?? 将线上流量向自主 APP 聚集,建立数据王国,抓住最核心用户及需求,为日后进行产品开发、产品投放、精准营销进行数据积累。

一方面,虽然通过第三方电商平台能够实现销售快速增长,但由于品牌方从第三方网站获得的数据是滞后的、片面的,因此数据应用方面存在一定局限性。另一方面,移动互联网技术的不断升级推动移动端应用渗透率迅速提升。因此,巨头自 2010 年后开始有意识的将流量向独立 APP 引导。最大程度的掌控数据源、如用户画像、消费习惯、产品生命周期等,用来进行产品开发、供货节奏调整、精准营销等。

Nike:借助移动端深挖用户数据,提升零售精准度。其自 2010 年后开始移动端的布局,主要 APP 有 Nike Run club、Nike Training club 以及 Nike SNKRS 等。Nike Training club 可提供移动端 100 多项训练课程、包括清晰详尽的音频及视频、专业教练动作示范以及全新训练计划,意在通过课程聚集运动人群,根据其运动行为精准推荐产品。Nike Run Club 追踪和保存所有跑步记录,同时提供灵活的个性化教练指导计划。运动后分享给 Nike 好友或同步到其他社交平台。Nike SNKRS (Nike 独门鞋会),于 2015年推出。会员可以在 SNKRS 获得热门鞋款信息、球鞋背后的独家故事,对目标鞋款设置预约开售提醒,在开售前获取推送提醒。下单后还可以实时追踪订单信息,提前获知收货时间。

Adidas:在移动端的布局与 Nike 不相上下。从 2014 年开始布局移动端,当时开发了MiCoach APP,支持心率带、步伐传感器,能具体解析运动表现数据,在数据检测上更为准确和全面。同时该应用还能够查找附近的阿迪达斯零售店,购买最新装备。2015年后开发 Adidas Go,根据跑步步伐自动实时匹配适合当前运动节奏的音乐,同时实时记录跑步数据。在运动结束后,应用会显示跑步路线和跑步速度等信息,用户可以将其分享到各类社交平台上。2017 年推出 Adidas APP,除了满足购物功能外,还能够基于用户的穿搭风格或用户喜爱的运动向每位用户提供量身定制的体验。

?? 加速线下大型体验式数字门店建设,实现会员、商品、购物体验全渠道融合

Nike 通过线下体验式门店进行与消费者直连。2017 年后不断尝试 Direct to customer概念门店,如 Nike House of Innovation at Selfridges、Nike Soho、Nike by Melrose(洛杉矶)等,将线上的互动体验向线下延伸,实现会员、商品、购物体验全渠道融合。以上海 001 店为例,其拥有 4 层商业空间,共计 3822 平米;产品品类全,覆盖了 Nike全系列、限量款、定制款等;店面布局新颖,如运用运动玻璃、数字塔等,为消费者提供极致购物体验。

Adidas 精简线下门店数量,但提升单店面积及购物体验。与 Nike 相似的是,二者均将重点城市核心商圈的直营门店作为品牌体验的关键,如在上海南京东路步行街与Nike001 相对的 Adidas 亚洲旗舰店,面积达 3703 平米,跨越 3 个楼层,店铺整体以体育场为设计概念,叠加工业复古风,内置 Run Lab、4D 训练场、个性化定制区CREATOR HUB 等。

4)多维提效,净经营周期显著缩短

从存货周转的角度讲,虽然两家公司都在最近的十年提升了直营占比,但是存货周转天数并未随着模式的微调而出现明显拉长,呈现相对稳定的趋势,并且 NIKE 处于可比公司中相对较快水平,验证了两大龙头在渠道端精细化高效率的管控能力。

二者应收账款周转均呈现加速状态,一方面由于直营占比提升,另一方面也与商品畅销,经销商回款加快有关。

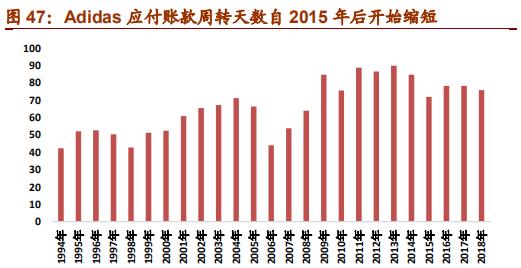

考虑到渠道高效运营,库存保持良性;产品畅销货款回收加快;供应端生产周期缩短,对供应商付款加快;两大龙头整体资金运营效率持续提升。

四、国内体育用品龙头的机遇与挑战

1、体育营销资源需要与品牌同步升级

国内品牌龙头多年来十分注重国内体育营销资源的掌控,如奥委会/国家队关系的维护、各大运动赛事的赞助以及品牌代言等,国内品牌李宁/安踏/361/特步在运动资源的抢夺上十分激烈。

但相对于海外品牌而言,其差距在于:一是缺乏完善的运动员挖掘和培育机制,签约知名运动员成本高昂;二是品牌发展史较短,品牌沉淀不够,国际知名运动员难以成功签下。当前国内龙头如安踏、李宁处于品牌升级阶段,体育营销资源不能仅仅停留在国内赛事或冠军代言、或者国际二线运动明星,长远看适当考虑一线大牌运动员代言有利于塑造品牌力。

2、长期坚持自主研发及创新力提升

海外龙头新技术的突破往往需要数年甚至 10 年的时间,而国内体育用品龙头李宁及安踏自 90 年代创立至今仅有 20 多年的历史,但由于前期以批发扩渠道为主,对产品功能的研发创新支撑力度不足。国内龙头产品创新研发实力的升级也只是 2017 年后才开始有实质性的加强,与 Nike 和 Adidas 在产品功能方面的差距在逐渐缩小。

未来若要抗衡与 Nike 和 Adidas 的竞争压力,投入大量的长期资金用以支持独立研发实力的提升、以及产品功能的创新是关键因素。

3、突出中国元素,从潮流的追随者向制造者转变

长期以来,由于强大品牌影响力和限量发售策略,时尚潮流均由海外龙头品牌引领。直到 2018 年李宁燃爆纽约时装周之时,消费者才意识到国内品牌也是有时尚感的,此后“中国李宁”系列销售火爆,李宁的业绩也走出了连续多年的调整。这说明了作为国内品牌,与其跟随国际潮流被冠以“抄袭”的骂名,不如加强自主设计,依靠中国元素提升自身时尚度。

但是与国际品牌相比,国内品牌在潮流产品出货量的控制上略逊一筹,削弱了稀缺属性,如李宁的韦德系列、安踏的汤普森系列虽为联名款,但定价仍然走亲民路线。

4、利用数字化技术提升渠道零售力,更精准的满足终端需求

自 2013 年起,国内龙头纷纷提出加强打造零售能力打造的战略,率先走出行业调整。如李宁提升电商以及线下直营门店的扩张力度,同时扶持优质经销商,提升整个渠道体系的数字化水平。安踏将由第三方运营的线上业务和旗舰店改为自营店,建立大数据分析系统,提升对需求端变化的应变能力。线下则减少管理层级,总部设立销售营运部负责货品运营,成立零售管理部负责渠道形象管理;鼓励经销商开直营店,减少二级代理。采取扁平化的销售管理,透过公司全面的监察系统,以及销售人员的经常性渠道巡查,使得公司能够密切的监察零售商的表现。

但国内龙头在数字化零售方面仍需提升的关键环节在于:1)通过优化和精简经销商队伍,提升经销商体系的管理效率。与 Nike 和 Adidas 以大经销商为主的模式不同,国内安踏和李宁经销商数量多、质量层次不齐,因此很难做到全盘数字化高效管理,存在着不同渠道串货、价格不统一的问题。未来若能做到经销商数量精简、质量优化,则为经销体系管理效率提升奠定了好的基础。2)直营体系打通线上线下的会员、货品数据,实现人、货、场的高效融合,利于消费数据的积累和应用、会员的全方位服务、购物体验的无缝衔接。

5、尝试产能转移降低成本,布局智能制造提升反应速度

目前国内李宁和安踏的鞋服制造基地仍在国内,因此与东南亚扩产的 Nike 和 Adidas 相比,国内鞋服龙头在全球化供应链的组织管理、产能扩张方面的能力仍较弱。而产品的制造周期也介于 6-9 个月之间,慢于海外品牌。因此,对于国内龙头而言,未来若能够将国内的管理能力输出至海外制造季度,如东南亚等,不仅能够有效降低成本,还可以缓解中国大陆招工难的问题。同时国内工厂尝试智能制造,缩减产品交期,提高供应链的反应速度。

温馨提示:如需原文档,请登陆未来智库www.vzkoo.com,搜索下载。

(报告来源:招商证券;分析师:孙妤/刘丽)

耐克市值为什么比阿迪达斯高(耐克与阿迪达斯在中国销量)

编辑:昊阳