1、集微访谈第155期:显卡价格暴涨,谁是幕后推手?

2、新起点,新征程,DCDC炼成之路

3、涉嫌非法汇款,小米遭印度政府扣押7.25亿美元!

4、A股半导体公司2021年业绩报告:135家公司合计盈利810亿元 59家公司翻倍增长

5、【芯智驾】视觉自动驾驶又“出事”,有望加快激光雷达装车上路

6、【芯事记】上海专精特新“小巨人”IC势力超10%

1、集微访谈第155期:显卡价格暴涨,谁是幕后推手?

2、新起点,新征程,DCDC炼成之路

随着新能源汽车、5G通信、工业4.0以及人工智能的快速发展,电源管理芯片的应用场景越来越丰富。同时传统行业,如网通、电脑、安防、工业、消费类电子等市场持续增长,电源管理芯片的需求也在同步攀高。

DCDC是电源管理芯片中的一种提供直流电源的芯片,广泛应用于各种电子产品中,是名副其实的电子产品心脏。广义的DCDC包括线性稳压器(LDO)、开关稳压器(DCDC)和电荷泵稳压器(Charge Bump),我们通常所说的DCDC是指开关稳压器。

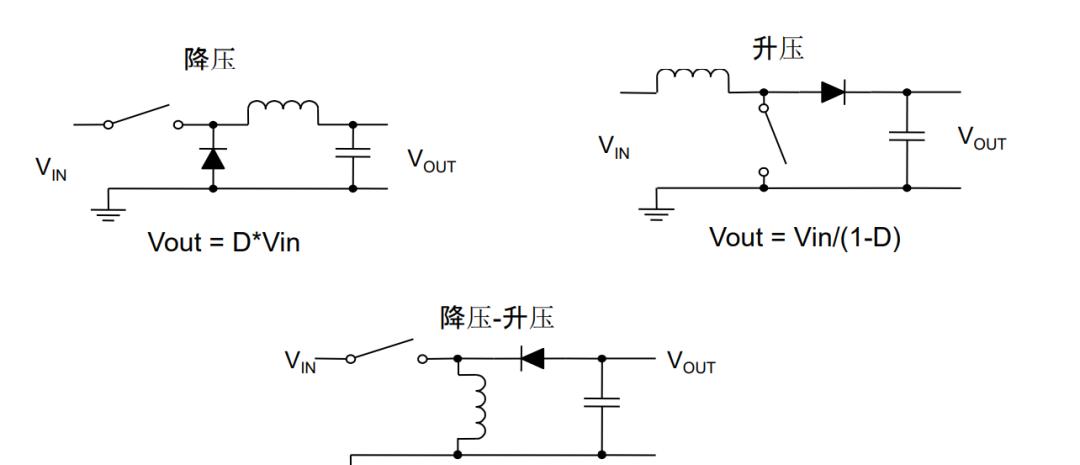

DCDC的工作原理是通过控制开关组件的开通和关闭来传输能量,其工作原理决定了DC/DC具有高效率、高功率密度、允许宽输入电压等优点,可以实现降压和升压,并具有优良的热性能。下图是DCDC常用的拓扑结构。

图1 DCDC常用的拓扑结构

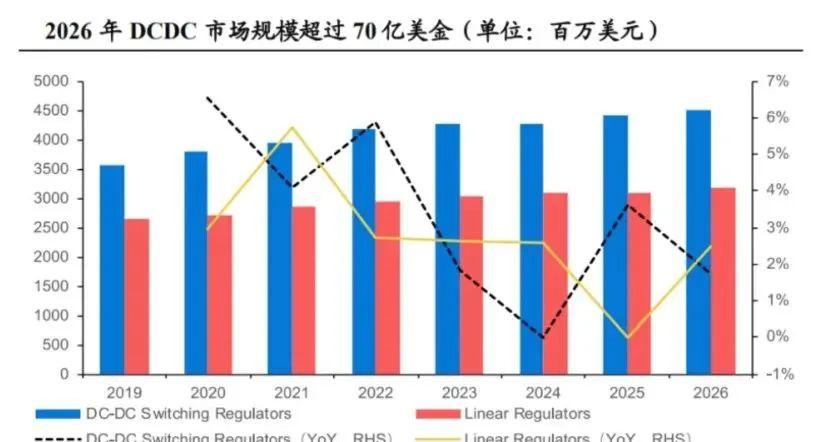

DCDC开关电源高功率密度的优点,更适合大电流、高电压、高效率、小型化的应用需求,比如基站,数据中心,机器人,新能源汽车等新兴行业的应用。参考未来智库数据分析,在未来五年,全球DCDC的市场规模将达到50亿美金,而中国市场的需求将超过30%。

虽然DCDC的市场空间广阔,但是主要的市场份额都被国外模拟芯片巨头占据,国产厂商的市场占有率偏低,未来国产厂商发展空间巨大。

模拟芯片的开发周期长,研发投入大,依赖研发人员的设计经验,还需要工艺的支持。海外模拟芯片的大厂大多是IDM模式,产品种类齐全。中国半导体市场在历次供应短缺中,不可避免的受到了海外厂商供应的限制,客户没有任何议价权,DCDC国产化的重要性和紧迫性日趋凸显。

同时,在芯片产业上升到国家战略层面的大背景下,随着国产工艺的成熟和产能的提升,国产半导体在DCDC上迎来了巨大的发展机遇。

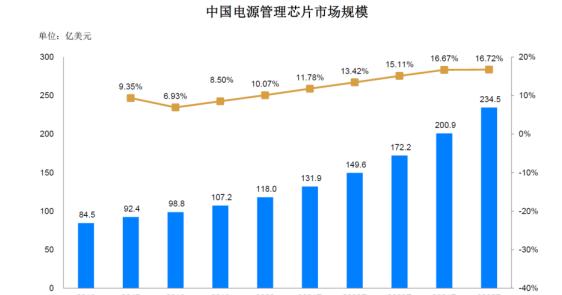

根据 Frost & Sullivan 统计,2020年中国电源管理芯片市场已经规模突破 800 亿元,约占比全球电源管理芯片市场的35.9%。预计2020年至2025 年,中国电源管理芯片市场规模将以14.7%的年复合增长率增长,至2025年将达到234.5亿美元的市场规模。DCDC电源芯片约占电源管理芯片市场规模的13.12%,则2019-2021年中国DCDC电源芯片市场规模分别约为97.48亿元、100.11亿元和105.92亿元。

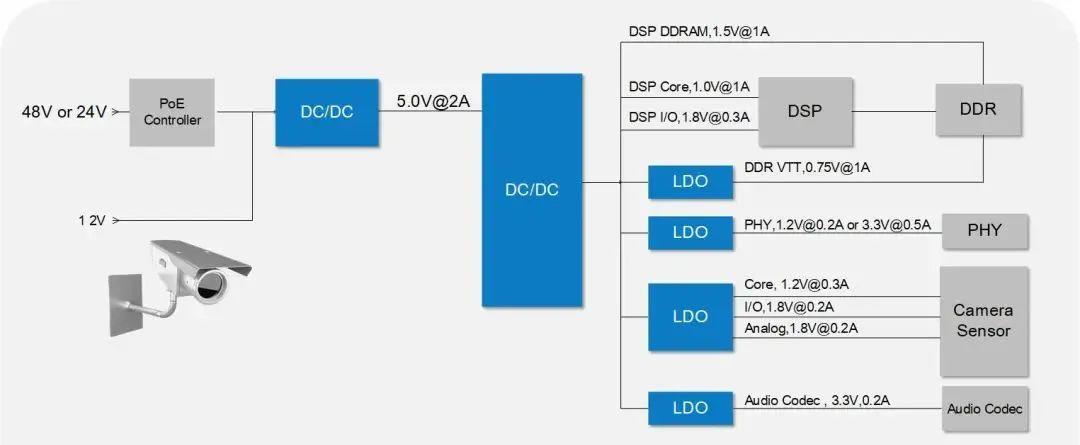

安防监控应用

图4 维安DCDC在摄像头上的应用方案

安防监控的电源一般采用PoE或者DC 12V直流供电,经过第一级DCDC降压到5V或3.3V,再通过第二级DCDC转换器进行降压为DSP、DDR、PHY提供电源。

网通行业

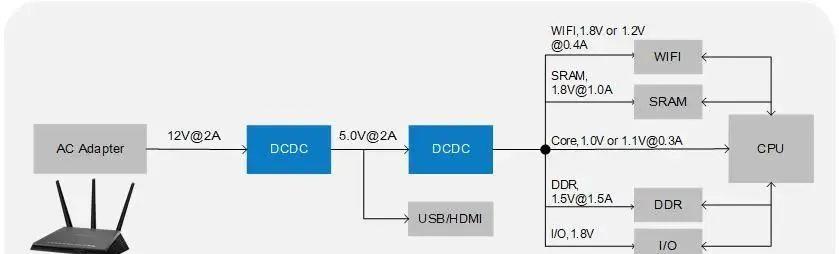

图5 维安DCDC在无线路由器上的应用方案

网通类产品大多使用12V的适配器进行供电,,经过第一级DCDC降压到5V或3.3V,再通过第二级DCDC转换器进行降压为各个子系统进行供电。

WD2306输入电压范围2.5V to 5.5V,输出电压范围0.6V to 3.6V,完全满足DSP供电要求;工作效率最高可达94%,静态电流<20uA,关断电流仅0.1uA,可以有效的降低其设备的功耗;其内部集成了高边和低边功率MOSFET,使外部应用电路简单;最高开关频率可达2MHz,可以采用小尺寸电感,降低BOM成本;同时内部集成了多种保护功能,包括过流保护、过压保护、软启动等功能,提高了器件可靠性。

WD2316输入电压范围4.5V to 18V,输出电压范围0.8V to 7.0V,最高工作效率高达93%,静态电流170uA,关断电流小于3uA;采用COT控制方式,有利于输出的快速瞬态响应,内部集成低导通电阻的高边和低边功率MOSFET,同时内部集成过压保护、软启动、过温保护等功能,其外围电路也是相对简单,以降低客户BOM成本为目标。

以上5V/18V两款DCDC都会推出SOT23和SOT563两个封装,其中SOT563是目前市场同样规格最小的尺寸,采用先进的FLIP-CHIP封装,大大减少因为打线带来的寄生参数的干扰,并进一步提高效率。

未来,维安会结合自身市场特点,制定一个长期的DCDC的发展规划,满足各种市场的应用需求。针对传统的网通,安防,TV等市场,维安在2022会推出5V/18V/28V,3A以下的通用性比较强的DCDC产品,2022年同步会启动高压小电流的产品的开发,比如40V/60V/80/100V,满足工业,汽车,BMS等等市场的需求。同时维安还会针对CPU,FPGA,SOC等强大算力的应用,比如通讯,网络,数据中心等行业,规划大电流的DCDC产品,在3~5年内逐步完善DCDC的产品线。

3、涉嫌非法汇款,小米遭印度政府扣押7.25亿美元!

集微网消息,印度当局今天表示,调查发现中国智能手机制造商小米集团以假冒成支付版权费的方式非法汇款给外国实体,当局已从小米集团在印度当地的银行帐户扣押7亿2500万美元。

路透社报导,印度金融犯罪打击机构执法局一直在调查小米集团涉嫌违反印度外汇法的商业行为。

执法局指出,发现小米科技印度私人有限公司(Xiaomi Technology India Private Limited)已将相当于555亿卢比的外币,以支付版权费的名义汇给包括小米集团在内的3个海外实体后,目前已扣押这家公司的银行帐户资产。

执法局今天发表声明说:“以版权费为名的如此庞大资金,是依照他们中国母集团的实体指示所汇出。”

小米集团没有立即回覆路透社的询问,但先前曾表示,小米集团“配合当局正在进行的调查,以确保当局掌握一切必要资讯”。

印度执法局的行动代表着对於小米集团的审查范围扩大,在当局另一起调查中,小米集团因为涉嫌逃税,他们的印度办公室于去年12月遭到突袭搜查。

此外,执法局还要求该公司提供外国资金、持股和融资模式、财务报表以及经营该业务的主要高管的信息。

4、A股半导体公司2021年业绩报告:135家公司合计盈利810亿元 59家公司翻倍增长

集微网报道 2021年,随着5G、新能源汽车等市场爆发,带动半导体产品“量价齐升”,而这也体现在A股半导体公司的经营业绩上。

据集微网不完全统计,截至4月28日,A股有140家公司披露了2021年年度报告,其中128家公司实现营收增长。而盈利方面,有135家公司归母净利润实现盈利,超过8成同比增长,更是有42.14%的公司实现翻倍增长。

140家企业合计营收8884.5亿元

据集微网统计的A股半导体公司2021年业绩显示,140家公司实现营业收入合计8884.5亿元,平均每家企业63.46亿元。其中,排名前十公司的营收合计为4904.61亿元,占比为55.20%。

从业绩规模来看,营收超过100亿元的公司有19家,占比13.57%。其中,比亚迪的营收高达2161.62亿元,成为唯一一家超过1000亿元的公司。紧随其后分别为闻泰科技、中环股份、楚江新材、长电科技,其营收分别为527.29亿元、411.05亿元、373.50亿元、305.02亿元。

营收在100~300亿元(含)区间的企业有14家,分别是太极实业、韦尔股份、深圳华强、纳思达、木林森、深科技、有研新材、通富微电、时代电气、三安光电、华天科技、中科曙光、力源信息、华工科技,对应营收分别为242.89亿元、241.04亿元、228.41亿元、227.92亿元、186.15亿元、164.88亿元、160.59亿元、158.12亿元、151.21亿元、125.72亿元、120.97亿元、112亿元、104.42亿元、101.67亿元。

营收在50~100亿元(含)区间的企业有16家,占比11.43%。分别是北方华创、华润微、兆易创新、士兰微、格科微、光迅科技、英唐智控、三环集团、晶盛机电、汇顶科技、振华科技、商络电子、紫光国微、北京君正、风华高科以及兴森科技。

在20~50亿元(含)的企业37家,占比26.43%;营收在10~20亿元(含)的公司28家,占比达到20%;营收在5~10亿元(含)的企业的企业高达27家,占比19.29%,营收在1-5亿元的企业有13家,占比9.29%。

超9成公司营收正增长

在营收增幅方面,有128家公司营收实现同比增长,占比达到91.43%。其中,营收增幅超过100%的企业有11家,占比为7.86%,营收增幅在50%~100%(含)区间的企业有42家,占比30%;营收增幅在20%~50%(含)区间的企业有50家,占比达到35.71%;营收增幅在0%~20%(含)区间的企业有25家,占比达到17.86%;营收增速同比下降的企业有12家,占比为8.57%。

从增长幅度来看,国科微的营收增长幅度最高,达到217.66%,紧随其后分别为是富瀚微、国民技术、芯源微、神工股份、北京君正、思瑞浦、华峰测控、中环股份、晶丰明源、希荻微,其营收增幅分别为181.36%、168%、151.95%、146.69%、143.07%、134.06%、120.96%、115.70%、108.75%、102.68%。

营收增幅在50%~100%之间的企业有49家,分别是兆易创新、芯海科技、晶瑞电材、立昂微、士兰微、扬杰科技、景嘉微、力合微、乐鑫科技、恒玄科技、卓胜微、南大光电、紫光国微、艾为电子、北方华创、寒武纪、新洁能等公司。

另外,综艺股份、时代电气、紫晶存储、亚光科技、海特高新、汇顶科技、台基股份、盛路通信、大唐电信、欧比特、大港股份、英唐智控12家企业营收均出现不同程度的下滑,其营收增幅分别为 -1.04%、 -5.69%、 -8.50%、 -12.41%、 -12.79%、 -14.57%、 -15.26%、 -16%、 -19.40%、 -19.98%、 -20.54%、 -39.16%。

135家公司归母净利润合计810亿元

2021年,有135家公司归母净利润实现盈利,合计盈利810.47亿元,另有5家企业净利润出现亏损,共计亏损23.54亿元。

从归母净利润规模来看,140家企业中,共有22家企业净利润超过10亿元,占比达到15.71%;净利润在5~10亿元(含)的企业有27家,占比为19.29%;净利润在1~5亿元(含)的企业有64家,占比为45.71%;净利润在0~1亿元的企业有22家,占比15.71%;净利润亏损的企业有5家,占比为3.57%。

具体来看,归母净利润超过10亿元的公司分别为韦尔股份、中环股份、比亚迪、长电科技、闻泰科技、兆易创新、华润微、卓胜微、时代电气、三环集团、紫光国微、晶盛机电、士兰微、振华科技、华天科技、三安光电、格科微、纳思达、木林森、中科曙光、北方华创、中微公司,其归母净利润分别为44.76亿元、40.30亿元、30.45亿元、29.59亿元、26.12亿元、23.37亿元、22.68亿元、21.35亿元、20.18亿元、20.11亿元、19.54亿元、17.12亿元、15.18亿元、14.91亿元、14.16亿元、13.13亿元、12.58亿元、11.63亿元、11.59亿元、11.58亿元、10.77亿元、10.11亿元。

净利润在5-10亿元之间的企业分别是通富微电、火炬电子、北京君正、澜起科技、宏远电子、顺络电子、扬杰科技、上海贝岭、圣邦股份、兴森科技、瑞芯微、立昂微、晶方科技、复旦微电等27家公司。

另外,净利润出现亏损的企业有大唐电信、远望谷、盛路通信、寒武纪以及亚光科技,对应归母净利润分别为-0.51亿元、-0.66亿元、-2.12亿元、-8.25亿元、-11.99亿元。

59家公司归母净利润翻倍增长

在净利润增幅方面,114家企业净利润出现同比增长,占比达到81.43%。其中,净利增幅超过100%的企业59家,占比为42.14%;净利增幅在50~100%(含)的企业26家,占比为18.57%;净利增幅在0~50%(含)的企业29家,占比为20.71%;另外,净利增长率下降的企业有26家,占比18.57%。

从增长幅度来看,海特高新归母净利润同比增长2220.94%,位于首位。紧随其后分别是士兰微、国民技术、北京君正,其增幅分别为2145.25%、1849.09%、1165.27%,均超过1000%。

归母净利润增幅在500%-1000%(含)之间的企业有5家,分别是晶丰明源、麦捷科技、聚灿光电、纳思达以及晶晨股份,其增幅分别为883.72%、752.03%、728.43%、701.23%、606.76%。

归母净利润增幅在200%-500%(含)之间的企业有12家,分别是华灿光电、富满微、富瀚微、国科微、复旦微电、木林森、中环股份、华微电子、普冉股份、鼎龙股份、航锦科技以及阿石创。

另外,深科技、金宏气体、时代电气、雅克科技、睿创微纳、江丰电子、高盟新材、聚辰股份、清溢光电、汇顶科技、欧比特、上海新阳、综艺股份、敏芯股份、英唐智控、紫晶存储、亚光科技等26家企业营收均出现不同程度的下滑。

(校对/Aruko)

5、【芯智驾】视觉自动驾驶又“出事”,有望加快激光雷达装车上路

芯智驾──集萃产学研企名家观点,全面剖析AI芯片、第三代半导体等在汽车“大变形”时代的机会与挑战!

集微网消息,智能化正成为造车新势力的卖点之一,但也因为自动驾驶引发事故,让包括特斯拉、蔚来汽车、小鹏汽车等品牌都受到市场质疑。日前,一辆小鹏P7无法识别前方故障车导致撞车事故发生,再次将自动驾驶推上风口浪尖。

而就在事故发生后不久,淮柴动力董事长兼CEO谭旭光公开表示,“无人驾驶就是忽悠,千万别听他们忽悠,什么L1还凑合,L2也马马虎虎,L3不可能。”作为业内资深人士,谭旭光的言论无疑给自动驾驶泼了一瓢冷水,市场也就“自动驾驶”方案再次展开争辩。

视觉自动驾驶再出事

近年来,随着越来越多L2级、L2 级自动驾驶汽车进入市场,在给大众带来全新的科技体验之时,偶有发生由于技术问题引发的驾驶事故,作为新事物、新应用,因ADAS引发的事故往往受到市场热议。

全球自动驾驶领先企业特斯拉截至目前仍有多起ADAS官司缠身。其在中国的首起自动驾驶致死案发生于2016年,根据披露信息,事发时车辆启动了自动驾驶功能,但却没有识别正在前方实施作业的道路清扫车,导致事故发生。

本土造车新势力代表企业蔚来汽车于2021年8月也发生一起自动驾驶事故,一辆ES8在NOP领航状态下撞向石墩。该起事故发生后,国内造车新势力集体发声重申辅助自动驾驶不等于自动驾驶,并呼吁重新命名不同等级自动驾驶。

今年3月13日,本土另一家造车新势力也遭遇类似情况。小鹏汽车一辆开启辅助自动驾驶的P7在高速公路行驶中因未能识别前方故障车,导致车辆相撞,庆幸的是,事故中仅驾驶员负轻伤。根据事故车主披露,该车ADAS感知配置为:3个高精毫米波雷达,12个超声波传感器,4个环视摄像头以及1个高精摄像头。

事后小鹏汽车称,车辆使用说明书明确表示该车对静止物体识别困难,而驾驶员在启动ACC LCC(自适应定速巡航&车道居中保持功能)行驶过程中,没有及时观察前方路况并接管车辆导致事故发生。

事实上,如上3起自动驾驶事故车辆的ADAS均配置了摄像头、毫米波雷达传感器做环境感知冗余,而事故中,汽车撞击对象要么是静止物体,要么是低速行驶车辆,也一定程度反映了小鹏汽车所说的两种传感器对静态物体识别困难的瓶颈。

成像行业专家对笔者表示,“虽然成像技术被应用到自动驾驶领域,但人工智能技术对检测视频中的物体还是有一定的不足,清晰度不够、物体与环境颜色相近是会出现检测失败的情况,这有赖于算法的继续优化。”另一位ADAS企业负责人也认为,特斯拉坚定不移地推进纯视觉自动驾驶路线,就得益于其强大的算法。

即便如此,特斯拉自动驾驶事故还是偶有发生,值得注意的是,2016年-2021年,特斯拉有数起事故的被撞对象均为白色车,据事故报告显示,原因为ADAS系统将白色车身识别为天空所致。

需要注意的是,在这些事故中,毫米波雷达并没有发挥警示作用。据供应链消息,小鹏P7采用的是博世第五代毫米波雷达,探测距离达250米,主要用于汽车防撞系统。不过业内人士认为,毫米波雷达由于分辨率低,对面积较小的物体识别能力会大大下降,“对路牌,甚至是停止的车辆等静态物体,毫米波雷达是很难识别的。”

而毫米波雷达的“鸡肋”表现,已被特斯拉弃用,其AI资深总监Andrej Karpathy表示,特斯拉打造的视觉系统已将其他感测器远远抛在后头。

激光雷达将加速上路为ADAS“兜底”

不过,更多主机厂并没有跟随特斯拉的激进方式。不仅如此,特斯拉的一些用户也认为,有雷达会更能提升驾驶安全性,有位Model 3车主就表示,其曾在一次薄雾天气中靠毫米波雷达提前发现了前方卡车。

而毫米波雷达在自动驾驶中日渐边缘的当下,ADAS需要更强的感知方案,其中激光雷达方案已实现了搭载上车,于去年底上市的小鹏P5成为全球首款搭载高线束激光雷达的智能驾驶汽车。

对近日发生事故的小鹏P7,供应链消息称,其最新改款车型中,已计划搭载2颗激光雷达,用以提升该车在自动驾驶中的安全性。法雷奥中国CTO顾剑民也认为,激光雷达无论是白天还是夜间,可以很好的探测静止或移动的物体。

这一方案也获得了国内多数主机厂的青睐,截至目前已有小鹏P5、小鹏P7、威马M7、长城摩卡、长城机甲龙、极狐αS、爱吃U6、广汽埃安LX、蔚来ET7、上汽智己L7、理想X01、哪吒S等车型已搭载或计划搭载激光雷达。另外,国内新能源汽车领军企业之一的比亚迪,也与速腾聚创等激光雷达企业达成合作。

某激光雷达市场部负责人表示,对大部分主机厂来说,纯视觉算法还存在一些天然缺陷,比如夜间成像问题,需要通过多种感知技术的结合来提升自动驾驶的安全性,而激光雷达能很好弥补视觉的不足。

不过激光雷达上车并非一帆风顺,一方面成本较高,已成为制约主机厂选购的要素之一;另一方面,上述人士表示,“目前虽然激光雷达已经上车,但算法融合还在优化,也导致部分激光雷达车型不得不从2021年延后到今年上市。”

某业内人士表示,“激光雷达方案成本(比视觉方案)高出很多,但国内车企偏向于选择激光雷达方案,这是一种提高安全性的保守方案,为自动驾驶兜底。”IEEE消费技术协会标准理事会主席袁昱博士进一步指出,“不管是纯视觉、激光雷达、还是别的技术路线,人工智能技术的发展必将促进自动驾驶的普及,最终在市场上胜出的自动驾驶解决方案,一定是在成本与安全性之间取得很好平衡的。”

而在视觉路线屡次受挫、毫米波雷达难以满足更高级别自动驾驶需求背景下,激光雷达无疑已经成为高级别自动驾驶不可或缺的方案之一,禾赛科技联合创始人兼CEO李一帆近日表示,“激光雷达可以提供另一个维度的信息,极大地补充已有传感器的安全性。”

市场对激光雷达的动作也更为积极。据了解,目前禾赛科技半固态激光雷达AT128已获得数百万台定点,亮道智能、图森未来、集度汽车等均在加快激光雷达方案落地;蔚来、小鹏、理想3家本土造车新势力的半导体领域布局中,均投资有激光雷达或光电传感领域企业。

对于激光雷达成本高的问题,业内人士表示,“我认为激光雷达的单价将会从现在7000元左右快速下降,预计到2025年单价可做到1200元,往后可能会低至600元。未来,激光雷达将会成为高级别(指L3级及以上级别)自动驾驶的标配。”

(校对/James)

6、【芯事记】上海专精特新“小巨人”IC势力超10%

集微网消息,近年来,我国涌现出一大批“专精特新”中小企业,成为突破关键核心技术,提升产业链供应链稳定性和竞争力的“独门绝技”。

“专精特新”是目前中小企业高质量发展的重要看点。专,即专业化;精,即精细化;特,即特色化;新,即新颖化。而“小巨人”则是其中的佼佼者,是专注于细分市场、创新能力强、市场占有率高、掌握关键核心技术、质量效益优的排头兵企业,以“补短板”“填空白”,解决“卡脖子”为主。

换而言之,虽然“小巨人”们的目标市场规模不大,但往往是“卡脖子”重灾区。据工信部数据,目前已培育三批近5000家专精特新“小巨人”企业。

集微咨询统计显示,上海“专精特新”企业中,集成电路企业近130家,占比超4%;专精特新“小巨人”260家,其中,集成电路企业超26家,占比超10%。

2021年,“专精特新”首次出现在五年规划、中央经济工作会议通稿等重要文件中。集微咨询统计显示,仅“十四五”开局之年,国家部委发布的政策文件已有赶超“十二五”“十三五”期间发布政策之和之势。

2011年开始,上海在全国率先实施“专精特新”中小企业培育工程,并先后出台了《关于加快促进“专精特新”中小企业创新驱动、转型发展的意见》《上海市发展“专精特新”中小企业三年行动计划(2015-2017)》等配套文件。

根据《上海市先进制造业发展“十四五”规划》,要做精“专精特新”企业,引导中小企业长期专注细分领域的研发制造、工艺改进和市场拓展,向专精特新方向发展,加强产品质量提升和企业品牌培育。到2025年,滚动培育“专精特新”企业5000家左右,其中专精特新“小巨人”企业300家左右,制造业单项冠军企业30家左右。

未来,上海将进一步加大专精特新企业梯度培育力度,着力提升专精特新企业创新能力,打好强链补链“攻坚战”。(校对/小北)

2. Google将在印度海德拉巴建立美国总部以外最大的办公园区

3. Edge 101稳定版发布:引入PWA中心 改进默认账户切换

4. 非凡的超新星向天文学家揭示了秘密:“一种时间机器”

5. 戴尔官网确认Arc Pro A40M:英特尔即将到来的移动工作站GPU