我们要时刻对用户保有敬畏之心,必须承认自己并没有真的那么懂用户。

本文结构:

重新定义产品和运营

从四个维度切入,分析金融用户的内在特质

互联网金融背景下的“用户”定义

这一系列共有三篇文章,将分别从互联网金融用户属性、用户生命周期管理、用户行为管理的角度切入分析,本文是第一篇。

重定义:产品和运营

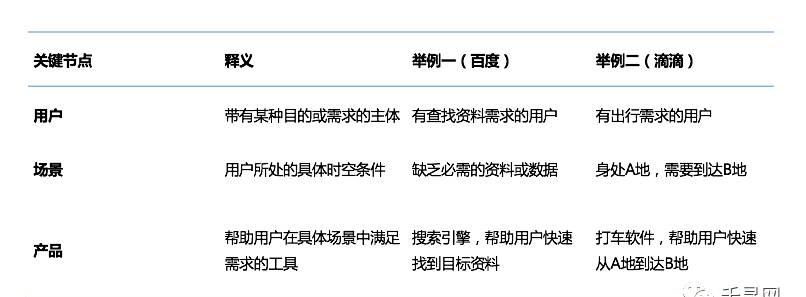

互联网产品:人在场景下使用的工具

互联网运营:人在场景下按照设定的模式使用工具

在古代,中国第一位产品经理鲁班,为解决伐木工伐木效率偏低、体力消耗太大的问题,提供了“锯子”这个产品,极大地提升了生产效率,产品的生命周期长达2000多年。

在现代,借助于互联网,产生了许多优秀的产品:

百度:通过提供搜索引擎,解决了用户在缺乏必需资料的场景下,快速找到所需资料的问题

滴滴:通过提供打车软件,解决了用户在缺乏便利交通工具的场景下,快速从A地到达B地的问题

作为运营,最大的成功,是在特定的场景下,将用户的需求与自己的产品建立一一对应关系:

百度:用户有搜索需求的时候,内心的OS是——“要找资料,百度一下”

滴滴:用户有出行需求的时候,内心的OS是——“要出门了,滴滴一下”

在这种心智模式下,其他的搜索引擎或是打车软件,将没有任何翻盘的机会。由此我们可以发现,用户是撬动产品和场景的杠杆支点,也是做产品和运营的起点——所谓初心,正在于此。

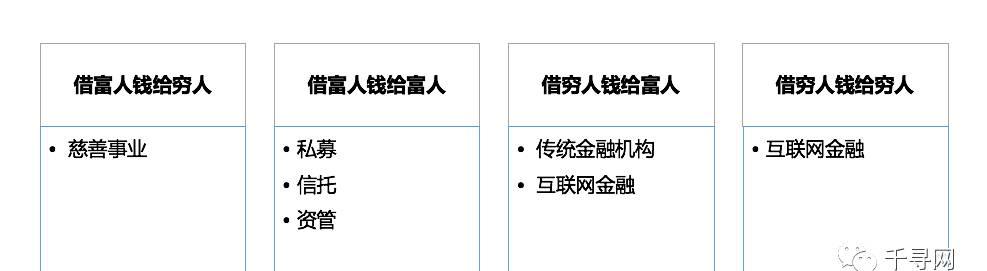

金融用户内在特质的四个维度1.穷人-富人维度

从有钱没钱的角度,我们可以很容易地把身边的人分成“穷人-富人”两类,而金融为他们提供的服务就是:

为有钱人理财,让他的钱能够越来越多

为缺钱人融资,让他能够找到他需要的钱

如果把“有钱-没钱”作为横轴,“借入-借出”作为纵轴,我们可以分出四个象限,不同类型用户的金融行为都可以落到相应的象限中:

借富人钱给穷人

典型的情况是慈善事业。不管是比尔盖茨还是巴菲特,他们把自己的钱借出,甚至是无偿捐献出来给非洲等贫困地区,解决他们的温饱、医疗等问题。在这个过程中,他们谋求的并不是资金的回报,而是人生价值的实现或是精神层面的追求。

由于该模式并不追求资金的增值,所以不在本文的讨论范围内。

借富人钱给富人

传统的金融机构,比如私募/公募基金、信托、券商资管、基金专户,以及其他的一些资管机构,都在这个分类下。以信托为例,往往都是100万起购,只有到达这样的资产规模时,用户才有资格进入市场,并够获得超出市场平均收益的回报。

借穷人钱给富人

传统金融机构中最有代表性的是银行。国内许多中老年人将毕生所得存入银行,银行再将资金贷出给工厂或地产商等,用于扩大经营规模,获得实业资产的回报。在这个过程中,超额收益都归银行所有,个人客户回报非常微小,利息收入几乎无法抵御通胀。

互联网金融领域中,很典型的就是将债权转让类产品通过SPV的方式包装后进行售卖。个人客户所购买的理财产品,经由平台最终流转至地产公司或是其它一些大型的机构,帮助后者实现资金的增值。由于不存在银行这样一个中间角色,渠道成本大幅降低,理财用户的收入得到了一定比例的提高。但是归根结底,相对于获得资金投入的公司来说,这类小额投资者,都只能算是打上引号的“穷人”。

借穷人钱给穷人

这个分类完全落在互联网金融中,最典型的就是P2P公司。一部分大学生要买红色iPhone7、小白领要买房,于是在平台上发出借钱的请求,然后另外一些大学生、小白领把钱借给他们。P2P公司通过搭建这样一个平台,让穷人把钱借给了另一部分穷人,创生出这一轮互联网金融神话。

这个分类中的另一个分支是众筹,“借”穷人的钱给另一部分穷人,或是“借”穷人的钱给“穷公司”(创业公司)。由于本人对这个领域了解有限,在此就不展开了。

2.理财用户资产规模维度

从传统金融机构的角度来看(以工行的客户分层原则为例):

一般客户(<5万)

银行向这部分客户提供的金融服务,是很基础的存款、贷款和基金投资。

理财客户(5万-50万)

在这个区间中,用户获得的服务从存贷款和基金扩展到了银行理财产品。理财客户到了银行,可以进入理财室跟理财经理一对一面谈,不用在银行大堂排队,享受到了便利和舒适。

财富管理客户(50万-500万)

本区间内的客户,享受到的服务上升至理财顾问、信托,财富规划、资产管理等。除了一对一的服务之外,客户还能享受到来自理财经理的资产配置建议和市场异动通知。一般每个银行理财经理的手机通讯录里都会有150个左右的客户信息,其中的前20个左右,就属于此类客户。

私人银行客户(>500万)

这部分客户所享受的是最为高阶理财服务,如贷款融资、遗产规划、房地产投资、全球资产配置、退休和保险规划、留学计划等。理财经理为客户提供的是全方位的财富管家服务

如果从更为简单粗暴的角度,还有更通俗的两个切分点:理财产品,信托。

理财产品

银行理财产品的起购门槛为5万,这个切割点将客户分为5万以下和5万以上。5万以下只能做存贷、小额度的基金投资,在银行的传统理财服务的范围之外;5万以上的人群刚刚踏入理财服务的门槛,银行会为这部分用户提供更为标准化的服务。

信托产品

信托产品的起购门槛为100万(通行标准,有些可能会更低一些),将理财客户分为中低端客户和高端客户。所谓的资产配置、财富管理,面向的正是这部分人群。

行文至此,可以发现,传统金融机构客户所享受到的服务水准,与其资产规模的大小息息相关。

基于以上框架,可以通过“价格”和“用户数量”这两个维度,来观察用户和提供金融服务的机构的关系:

上图是一条很典型的幂律分布的曲线。左侧头部是传统金融机构的生存空间,服务的是资产规模更大,理财和投资意愿更强的用户;在长尾阴影部分,用户持有的资产额度较小,理财的意愿和能力也不是特别强烈,传统的金融机构不太看得上这部分用户,而这恰好是互联网金融的生存空间,是互金产品和运营争夺的用户。

3.投资者风险承受力维度

从安全性、流动性、收益率的角度,用户根据其风险承受力的强弱,可分为如下三大类:

保守型:安全性>流动性>收益率

保守型用户的投资目标是保持投资的稳定性与资产的保值。这部分人首要考虑的是安全,即不蚀本;其次变现能力强,想拿走的时候能随时拿走;对于收益要求,一般是能有最好,没有也行。从诉求来看,2013年6月以前的目标是跑赢银行定存利率,现在的基本目标是跑赢余额宝。

此类用户购买的产品一般来说是宝宝类产品,或者是养老保障计划类的产品,比如平安壹钱包的“平安汇盈”,收益率能够跑赢大多数货币基金,流动性上可以做到T 1日赎回到账,就受到此类用户的极大欢迎。

稳健型:收益率=安全性>流动性

稳健型用户的投资目标是在保持投资风险和资产增值之间的平衡的前提下,实现资产的增值。这部分人有赚钱的需求,但是要在不亏本的情况下赚钱,可以说是收益与安全并重,能一定程度容忍流动性不佳的情况。

他们购买的产品一般来说有固定收益类产品,一定时间内收益率基本固定,到期还本付息;还有债券型基金、蚂蚁金服的招财宝,陆金所的彩虹计划等。

积极型:收益率>安全性>流动性

积极型用户首要的投资目标是获取超额收益。他们手上有一定量的闲钱,就算有比较大的亏损,也不至于影响正常生活。

在互金中,他们购买的产品一般是股票、混合型基金、股票型基金以及P2P产品等。

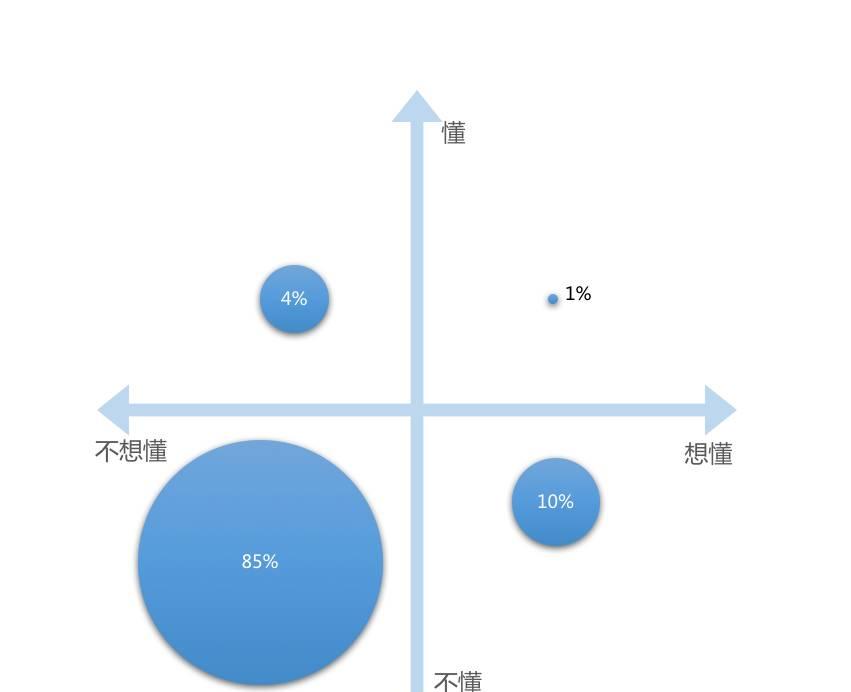

4.懂不懂-想不想懂维度

前3个维度都是按照用户客观情况来进行的一个用户细分,第4个维度是按照用户主观的角度来做细分。互联网金融公司可以在其中寻找最符合自己特色的象限。

不懂&不想懂:余额宝、理财通

由于这类平台巨量用户的优势,转化而来的理财用户也越来越多,他们成为了第一波被引入互联网理财范围内的用户,完成了第一轮的市场教育,培育了互联网金融的第一批用户,使得后来其它的理财平台,能够针对这些用户做二次开发、二次引导,把这些用户转变成自己的用户。这是非常典型的食物链演化的一个过程,从余额宝的“收益率跑赢银行存款”进化成为了其他后端平台的“收益率跑赢余额宝”。

不懂&想懂:同花顺爱基金

这部分用户的专业化程度不是特别高,但是有意愿通过学习提高投资水平。主打这部分用户的产品有“同花顺爱基金”、股民学校、k线学霸等,这类产品能够给用户提供基本的投资教育、市场分析以及投资策略等,帮助用户去获得一定的成长空间。这部分用户还是有一定的体量,毕竟为了赚钱,部分人还是能够战胜自己体内的懒惰因子。

懂&想懂(更多):雪球、蛋卷基金

在非金融领域,为这类人群服务的平台,知乎可算是一个典型。在金融和投资领域,比较典型的是雪球、以及雪球后来出的蛋卷基金、TradeHero等。

在这类平台上,有一些大神级用户分享自己对金融产品和市场的分析,秀出自己的投资组合,引发粉丝follow。同时,这些粉丝中,也有不少是顶尖高手,他们互相学习和观摩彼此的市场分析和组合管理的方法。

近期在这个象限中,也有不少的公司慢慢生长发展,但是这个象限中人数非常少,在如此狭小的客户群体中竞争,公司获得回报的想象空间很小。

懂&不想懂:万得移动金融终端

这里的不想懂,其实主要是表达这部分人不需要平台来进行教育和引导,只是想快速了解一些简单的资讯。

这部分用户是市场上专业度最高,处于金字塔尖的一些人,其角色往往是基金经理、研究员之类,他们的需求集中在查询数据、公告或是管理自己的投资组合等。为这部分群体服务的产品,比较典型的是“Wind资讯”的金融终端。

但是这个市场相对较小,技术和专业门槛也比较高,容纳不下太多的竞争者,所以可以看到这个市场并未获得蓬勃发展。

那么,用户到底是谁?

上面说了这四种针对金融用户的分类方法,那么作为互联网金融的从业者,我们该按照哪种方法来操作呢?这就需要回归到“用户”这个词本身了。

“用户”的标准定义

表层含义:在XX场景下使用XX产品的XX人

内在含义:在XX场景下通过XX方式满足的XX需求集合

比如说滴滴打车,按照表层含义,用户是在需要出行时使用滴滴打车时的手机用户

如果按照这个定义来做产品和运营,你就会去抓如下两个点:

“需要出行”的短途场景:上下班、去机场火车站、接送孩子上下学……无穷无尽,无法穷举

手机用户:为用户提供手机app、手机注册、发送短信/push优惠券如此等等,别的手机app会怎么做,你也怎么做。看到下雨天uber里的汽车图标变成小船,就恨不得立刻照搬过来

按照这种架势,就是我在之前的文章中提到过的“产品功能经理”和“产品功能运营经理”的典型做派了,持续叠加越来越多的功能,然后在这些日益臃肿的功能上面叠加更多的运营策略(OMG……)。

如果按照内在含义来看,滴滴打车的用户是:在时间有限的情况下,通过便利的支付方式,快速到达另一个地方的需求集合体。抓住这三个点,持续进行产品和运营的优化,就能获得较好的回报。除了市场培育期的砸钱活动之外,滴滴后来使用的一系列运营活动,基本都是落在这三个点上来做的。

互联网金融背景下的“用户”定义

金融用户:在不确定条件下,进行跨时间、跨空间价值交换的需求。

互联网金融用户:出现在“互联网 XX场景”下的金融需求。互联网金融用户本质上就是金融用户,只是用户需求的发起和响应都在互联网上完成而已。

单纯从金融的角度,用户类型可做如下区分:

今天有钱今天花:支付用户——在消费场景下,通过使用自有资金的方式,满足的今天有钱今天花需求

今天的钱放明天花:储蓄/投资用户——通过让渡资金当前使用权换取未来回报的方式,满足今天的钱放明天花的需求

今天想花明天的钱:信贷/融资用户——在消费或投资场景下,通过提供未来预期收益换取资金当前使用权的方式,满足今天想花明天的钱的需求

在此需要注意的是,用户的需求不等于用户,不能将用户的需求固化成为用户本人。用户的角色随时可能发生变化,进而会引发用户需求的变化。同一个用户,会有不同的财务生命事件,比如结婚、买房、生小孩、重大疾病、退休、配偶去世、离婚等等。如果通过用户画像或是用户分层把用户固化下来,就极有可能造成运营手段和用户实际需求的不匹配。

因此,我们要时刻对用户保有敬畏之心,必须承认自己并没有真的那么懂用户。接受这个大前提,一切的用户增长策略才有意义。就像米开朗琪罗所说,“……我在那块岩石里看到了与这一模一样的雕像,所以我做的工作其实是微不足道的。我只是去除掉石头上多余的部分,然后耶稣与玛利亚就从桎梏中解脱出来了”。

米开朗基罗并没有创造雕像,我们也并没有创造牛x的运营策略,只是因为发现了用户在xx场景下的xx需求,通过我们设定的路径和工具,帮助用户实现了而已。

关于千寻网

千寻网为您提供p2p网贷和互联网金融的最新资讯,投资理财知识、经验和技巧,发布数据研究报告,是您身边的网贷资讯和p2p理财方面的专家!同时为大家提供p2p平台运营干货和最新的行业求职与招聘信息!